Als u geeft aan een goed doel met een ANBI status (hierna: ANBI) wordt dat fiscaal gestimuleerd. Giften door particulieren zijn namelijk – in beginsel – aftrekbaar voor de inkomstenbelasting.

In mijn vorige blog schreef ik dat u, als gulle gever, het best kunt geven in de vorm van een periodieke gift. U heeft dan namelijk niet te maken met drempels en plafonds. U verplicht zich dan wel om ten minste vijf jaar lang ieder jaar een bedrag aan de ANBI te schenken.

Als u geeft in de vorm van zo’n periodieke uitkering, is het betaalde bedrag volledig aftrekbaar van uw inkomen. Wanneer u € 100 aan de ANBI overmaakt, betaalt u feitelijk ‘slechts’ (afgerond) € 48.

Ik ga er dan vanuit dat uw inkomen in het huidige toptarief van 51,95% valt. Is het uw wens om netto € 100 te geven, dan kunt u nu nog vrijwel het dubbele aan het goede doel overmaken!

Het belastingplan 2019

Tijdens Prinsjesdag is het Belastingplan 2019 bekend gemaakt. Eén maatregel is van groot belang voor de gulle gevers (en daardoor ook voor goede doelen).

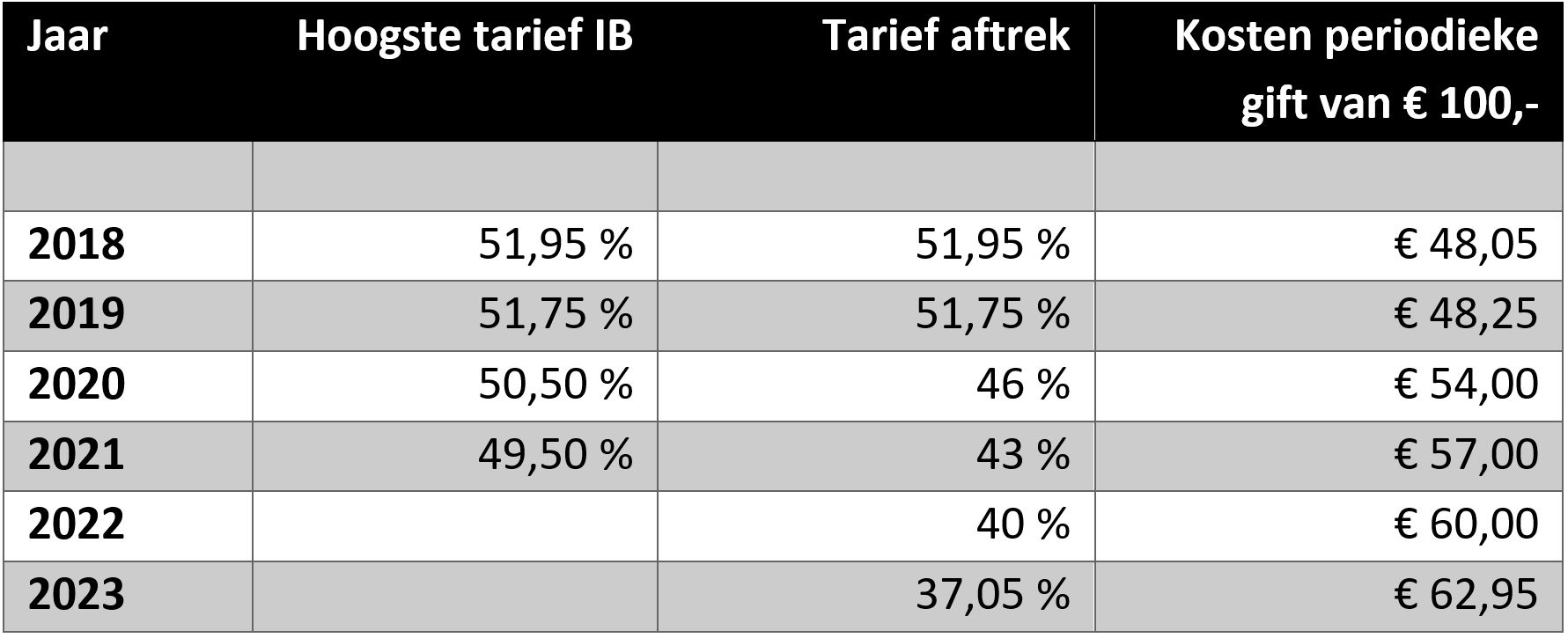

De maatregel houdt in dat een gift aan een ANBI vanaf 2020 niet meer aftrekbaar is tegen het dan geldende toptarief. Voor 2019 is het nog mogelijk om uw gift van uw inkomen af te trekken tegen 51,75%. Vanaf 2020 tot 2023 wordt de aftrek afgebouwd met jaarlijkse stappen van 3%. Vanaf 2023 zal een gift dan ook nog maar aftrekbaar zijn tegen een tarief van 37,05%. Dit betekent dat u van die jaarlijkse periodieke gift van € 100 u in 2023 feitelijk ongeveer € 63 zelf betaalt (in plaats van de huidige hierboven gememoreerde € 48)!

De consequenties van het plan in één oogopslag

Systematisch zien de consequenties voor donateurs er als volgt uit:

Wat nu?

Fiscale aftrekbaarheid zal voor u zeker niet de enige reden zijn om te geven. Want als u geeft zal dit in eerste instantie ingegeven zijn vanwege het goede doel dat de ANBI nastreeft én uw affiniteit hiermee.

Voor u en andere gulle gevers kan het voorgaande belangrijke informatie zijn. Zeker als de gift in de vorm van een periodieke schenking wordt gedaan. De maatregel raakt namelijk alle gevers die in het hoogste tarief van de inkomstenbelasting vallen. Door het belastingplan neemt het fiscale voordeel van het doen van een gift fors af.

Gevers die een periodieke gift willen doen, kunnen daarmee beter nu (in 2018) starten. Zij kunnen dan in ieder geval nog twee keer gebruik maken van de aftrek tegen het toptarief. Zij en degenen die al een periodieke gift hebben toegezegd, zullen – op termijn – de verminderde aftrekmogelijkheid in hun portemonnee voelen.

Zijn er ook gevolgen en aandachtspunten voor de ANBI?

ANBI’s zijn vaak (mede) afhankelijk van de giften van haar donateurs. De donaties leveren een financiële basis voor de ANBI op. Wellicht zal vanwege het belastingplan de gever terughoudender zijn als zij nieuwe periodieke giften gaan toezeggen. Als dit daadwerkelijk zo is, dan zal de ANBI dit voelen. Zij zal daar dan in haar meerjarenplan (inkomensstroom en mogelijkheid tot het doen van uitkeringen) rekening mee moeten gaan houden.

Mijn suggestie aan de ANBI is, dat zij haar (toekomstige) donateurs op de hoogte brengt van de gewijzigde gevolgen van het doen van giften. Door bijvoorbeeld op de website van het goede doel een mededeling te doen over de beperking van de aftrekmogelijkheid. Dat is niet alleen professioneel, maar zal door haar (toekomstige) gevers ook als buitengewoon sympathiek en transparant worden ervaren.