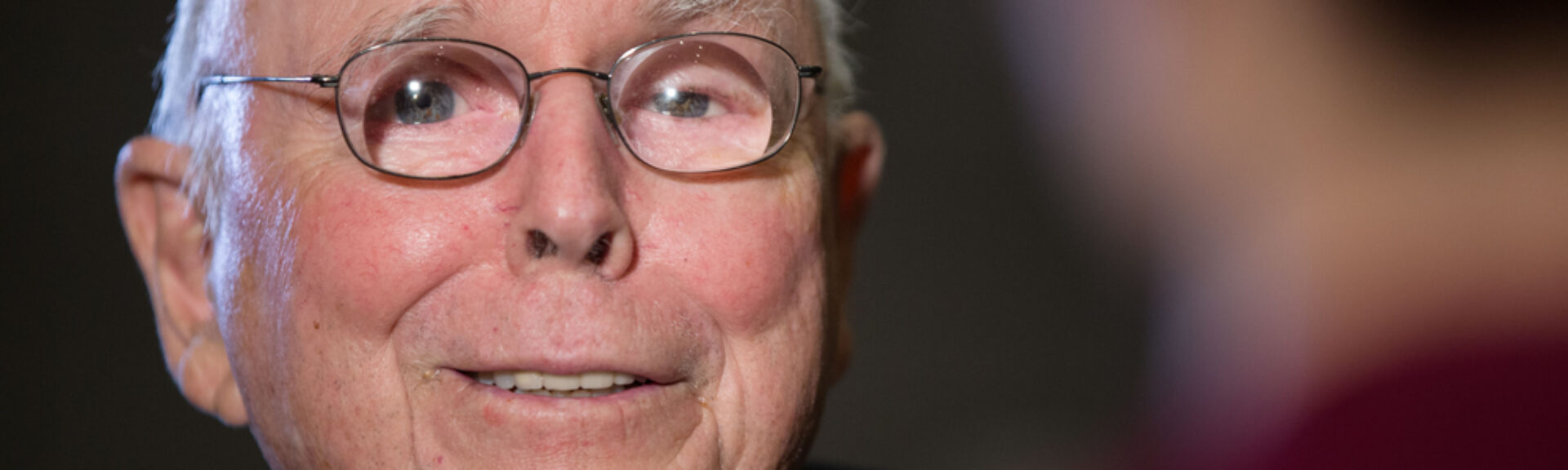

“Those who keep learning, will keep rising in life.” – Charlie Munger

Als tiener groei je op met helden in je leven. Tegenwoordig zijn dat voetballers zoals Ronaldo of artiesten zoals Taylor Swift.

Ik was een buitenbeentje. Want mijn held was Charlie Munger.

Helaas overleed hij op 28 november 2023 op 99-jarige leeftijd, slechts 34 dagen voor zijn honderdste verjaardag.

Munger, bij het grote publiek bekend als de zakenpartner van Warren Buffett, was 60 jaar lang een onmisbare schakel in hun investeringsbedrijf Berkshire Hathaway. Volgens Buffett haalde Munger hem over om zich niet meer te richten op het beleggen in middelmatige bedrijven voor een lage prijs. In plaats daarvan, vond hij dat ze zich moesten concentreren op kwalitatief goede bedrijven voor een redelijke prijs. Daarom belegt Berkshire Hathaway in bedrijven zoals Coca Cola en Apple.

Charlie Munger heeft mij enorm veel geleerd. Hij kon als geen ander een probleem terugbrengen tot de essentie. Om zo tot een oplossing te komen.

Zijn leven is een inspirerend succesverhaal. Maar dat succes kwam niet zomaar uit de lucht vallen. Hij moest vaak een beroep doen op z’n veerkracht.

Op z’n eenendertigste raakt hij na een scheiding al z’n geld kwijt. En tot overmaat van ramp moet hij zijn 9-jarige zoon begraven die overlijdt aan leukemie.

Later verliest hij tijdens een operatie een oog en lijkt hij afscheid te moeten nemen van z’n favoriete tijdsbesteding: lezen. Want de doktoren waarschuwen hem dat hij ook het zicht in z’n andere oog zal verliezen.

En hoe reageert Munger?

“Dat is een kans voor mij om braille te leren.”

Gelukkig hadden de artsen het mis en behield hij het zicht in z’n andere oog.

Zestig jaar later is Munger één van de rijkste mensen ter wereld en is hij één van de giganten van de beleggingswereld.

Ik kan onmogelijk alle beleggingswijsheden en levenslessen van Munger op papier zetten. Maar toch wil ik er een paar opschrijven. Omdat er geen dag voorbij gaat dat ik niet over één of meer van zijn lessen nadenk.

Bovendien hebben we veel van zijn wijsheden verwerkt in de beleggingsfilosofie van IBS.

Een netwerk van mentale modellen: Wees nieuwsgierig

“You have to keep learning. What you formerly knew is not enough. If you don’t adapt, you’re like a one-legged man in an ass-kicking contest.” – Charlie Munger

De wereld is complex. En daarom is het volgens Charlie Munger een must om een netwerk van mentale modellen te bouwen zodat je in staat bent om problemen op te lossen. Hij noemt dat een “latticework of mental models.”

Mentale modellen zijn niets anders dan de belangrijkste ideeën uit wetenschappen zoals psychologie, geschiedenis, wiskunde, natuurkunde, filosofie en biologie.

Het nut van die modellen is dat we in staat zijn om verbindingen te leggen. Van het ene vakgebied naar het andere. Want als je de overeenkomsten tussen de verschillende vakgebieden ontdekt, leer je steeds beter begrijpen hoe de wereld echt werkt en kun je sneller tot oplossingen komen.

Hier zijn drie voorbeelden:

De wet van Zipf (taalkunde). In de Engelse taal is het meest gebruikte woord “the”. Het komt twee keer zo vaak voor als het op één na meest gebruikte woord “of”. En dat woord komt weer twee keer zo vaak voor als het op twee na meest gebruikte woord “and”.

Van de 180 duizend Engelse woorden zijn er minder dan 200 verantwoordelijk voor de helft van de woorden die mensen spreken en schrijven. Het is hetzelfde als beleggen. Slechts een klein aantal ondernemingen is verantwoordelijk voor je langetermijnrendement.

De wet van Dollo (evolutie). Een organisme kan nooit terugkeren naar z’n originele staat. Waarom niet? Omdat het pad dat leidde naar die originele staat zo gigantisch complex was. Stel dat de evolutie ervoor zorgt dat een insect vier van z’n acht poten verliest, dan is de kans dat het ooit weer acht poten krijgt… nul.

Veel dingen in het leven werken zo. Zoals merknamen, relaties en reputatie. Als je ze verliest, kun je ze niet meer terugverdienen. Je kunt de keten van gebeurtenissen waaruit ze ontstonden onmogelijk overdoen.

Arndt-Schulz regel (farmacie). Voor elk middel geldt dat een matige dosis stimuleert en een grote doodt. Voor schulden, ambitie en analyses geldt hetzelfde. Veel problemen ontstaan door het juiste te doen in de verkeerde hoeveelheid.

Munger’s advies?

Lees om je eigen vakgebied heen. Zodat je een grote gereedschapskist ontwikkelt.

Want mensen die gespecialiseerd zijn in slechts één ding, zijn als de man die slechts een hamer tot z’n beschikking heeft…

Voor hem ziet elk probleem eruit als een spijker.

Incentives: Wat motiveert jou om iets te doen?

“Never ever think about something else when you should be thinking about incentives.” – Charlie Munger

Lang geleden, toen de Britten het nog voor het zeggen hadden in India, krioelde het van de dodelijke cobra’s in de straten van Delhi. De Britse overheid besloot het probleem aan te pakken door een geldbedrag te bieden als iemand een dode cobra inleverde.

In het begin werkte deze strategie prima. Maar na een tijdje begonnen een paar slimmeriken cobra’s te fokken om zo een extra zakcentje te verdienen.

Het resultaat? Nog meer cobra’s in Delhi.

Dus de Britten schrapten de regel weer.

Charlie Munger hamerde er op dat je de incentives (prikkels) van een ander begrijpt. Maar hij geeft toe dat zelfs hij er nog wel eens door verrast werd.

Verkeerde incentives kunnen ervoor zorgen dat fatsoenlijke mensen verschrikkelijke dingen doen. En we onderschatten hoe gevoelig we zelf zijn voor perverse incentives.

Stap voor de lol maar eens in de schoenen van een bankier vlak voor de Grote Financiële Crisis van 2008. Onderschat je niet een beetje je eigen bereidheid om rommel hypotheken te verkopen als je baas een bonus van 15 miljoen dollar voor je neus bengelt?

Perverse incentives zijn ook goede verhalenvertellers. Ze overtuigen je dat nonsens echt is, dat je waarde creëert en dat je niemand leed toebrengt.

Dus verwacht niet dat iemand met de verkeerde incentives zich netjes gedraagt.

Geef slimme werknemers een forse bonus om in no time meer te verkopen en ze vinden een manier. Alleen gaat dat wel ten koste van hoe ze hun klanten behandelen, met wie ze zaken doen en hoe ze de omzetgroei verantwoorden.

In 2016 openden medewerkers van de Amerikaanse bank Wells Fargo nepbankrekeningen voor onwetende klanten en in 2018 schrapte Tesla een veiligheidstest om maar zoveel mogelijk auto’s van hun nieuwe Model 3 te verkopen.

Er zijn ruwweg drie manieren om je tegen de verkeerde incentives te beschermen:

Ten eerste is het verstandig om sceptisch te zijn over wat een ander je vertelt. Welke incentives heeft iemand om je dat te vertellen? Dat geldt natuurlijk ook voor het nieuws.

Ten tweede. Als je iemand om advies vraagt, zorg er dan voor dat je weet wat zijn of haar incentives zijn. Als het advies alleen maar gunstig is voor de adviseur, neem het dan met een korrel zout. Je vraagt immers ook niet aan de kapper of je weer een knipbeurt nodig hebt.

Tenslotte, let bij het beleggen in individuele bedrijven op hoe het management en het personeel beloond worden.

Daarna is het best wel eens leuk om jezelf eens af te vragen welke van jouw overtuigingen in een split second zouden veranderen als jouw incentives zouden veranderen.

Zei je geen één?

Inversie: De kracht van het omkeren

“A lot of success in business and in life comes from knowing what you want to avoid…” – Charlie Munger

We zijn met z’n allen druk met succesvol zijn. Hoe verdien ik zo veel mogelijk geld, hoe word ik gelukkig en hoe krijg ik promotie?

Charlie Munger stelt je voor om die vragen eens om te keren.

Hoe krijg ik juist geen promotie?

Dat antwoord is simpel. Door oncollegiaal te zijn, prutswerk af te leveren en anderen de schuld te geven van fouten.

Een groot deel van het succes van Munger kwam juist door dit soort vragen om te keren.

Zoek uit wat niet werkt en vermijd dat als een enge ziekte.

“All I want to know is where I’m going to die, so I’ll never go there.”

De kracht van het omkeren van een probleem is dat het fouten voorkomt. Munger zei ooit niet voor niks dat hij en Buffett zich voornamelijk concentreerden op ‘niet dom zijn.’ In plaats van te proberen de slimste jongetjes van de klas te zijn.

Omkeren werkt ook hartstikke goed in beleggen. Door bijvoorbeeld te weten welke bedrijven je niet in je portefeuille wil, kom je al een heel eind.

Wil je het risico beperken dat je aandelen in je portefeuille hebt die failliet gaan? Draai het om. Welke bedrijven maken een grote kans om failliet te gaan?

Dat zijn bedrijven die:

- geen winst maken,

- veel schuld hebben,

- veel concurrenten hebben,

- management teams hebben die worden gestuurd door de verkeerde prikkels, en

- in landen zitten die de rechten van aandeelhouders niet respecteren.

Munger ging zelfs nog een stapje verder.

Op de vraag ‘hoe wil je jouw leven leiden?’, suggereerde hij om te beginnen met het schrijven van je overlijdensbericht.

Wat staat daarin? Hoe wil je herinnerd worden?

Klaar?

Begin dan met je leven.

In een interview met Jason Zweig (i)

in de Wall Street Journal, vertelde Munger een week voor zijn overlijden dat op zijn grafsteen de tekst “ik probeerde nuttig te zijn” moet komen.

Beste Charlie…

Dat is gelukt!

(i) Charlie Munger’s Life Was About Way More Than Money, Jason Zweig, The Wall Street Journal, Nov. 29, 2023