“Absence of evidence is not evidence of absence” – Nassim Taleb

In zijn boek The Black Swan schrijft Nassim Taleb over het probleem van de kalkoen:

Een kalkoen woont al een paar jaar op het erf van een boer. Elke dag krijgt de kalkoen op tijd lekker te eten. De kalkoen is dolgelukkig en wordt elke dag een beetje dikker. De kalkoen trekt de conclusie dat de boer van kalkoenen houdt en daarom zo goed voor hem zorgt.

En dan breekt de dag voor Thanksgiving aan…

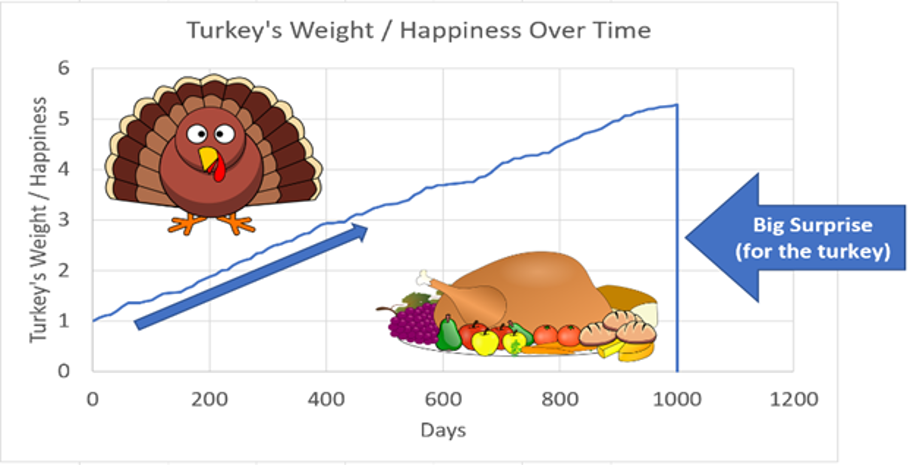

In de grafiek hieronder zie je een samenvatting van het leven en welzijn van de kalkoen:

Kort samengevat is het probleem van de kalkoen dat we denken dat we nooit doodgaan omdat we nog nooit zijn doodgegaan.

De voorbeelden liggen voor het oprapen. Neem nu eens deze arrogante quote:

“But in all my experience, I have never been in any accident… of any sort worth speaking about. I never saw a wreck and never have been wrecked, nor was I ever in any predicament that threatened to end in disaster of any sort.” – E.J. Smith

En weet je wie E.J. Smith is?

Hij is op 14 april 1912 de kapitein die de Titanic tegen een ijsberg parkeert!

Waarom beleggen wij niet in banken?

Omdat het vaak kalkoenen zijn.

Banken hebben een balans waarop maar zo’n 10 procent aan eigen vermogen staat. Dat is best riskant. Want iedere keer als er iets misgaat met hun bezittingen, hebben ze maar een kleine buffer om de verliezen op te vangen.

Vergelijk het met een belegger die 100.000 euro heeft, vervolgens 900.000 euro leent en met een miljoen euro gaat beleggen.

Op het moment dat de beurs met 10 procent daalt, is hij een kalkoen op Thanksgiving.

In 2008 hebben de banken een probleem met hypotheken. En dat verandert een aantal ervan in kalkoenen. Mij schieten zomaar even de namen van Lehman Brothers, Bear Stearns en Merrill Lynch te binnen. En de kalkoenen die het overleefden likken nog steeds hun wonden.

Eind 2006 is de beurskoers van de befaamde Amerikaanse bank Citigroup nog 564 dollar. Nu, ruim 16 jaar later, is de koers van Citigroup nog steeds 92 procent lager dan die piek van 2006.

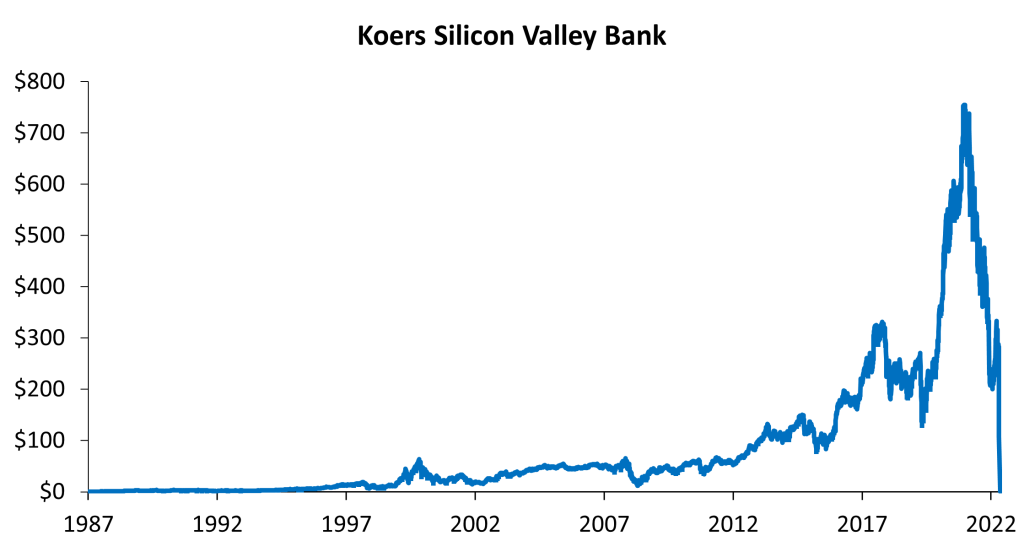

En recent gingen Credit Suisse en de Silicon Valley Bank over de kop.

Is het niet grappig hoe de koersgrafiek van Silicon Valley Bank precies lijkt op het leven van onze arme kalkoen?

Wij zijn actieve beleggers. En we kiezen heel bewust voor de bedrijven waarin we wel en waarin we niet beleggen.

Maar dat heeft een aantal gevolgen voor onze portefeuilles. Twee daarvan lichten we graag toe.

Wat is het geheim van het leven?

Wij beleggen in kwalitatief hoogstaande bedrijven en daarom wijken onze portefeuilles af van onze benchmark, de MSCI Wereld index.

Kwalitatief sterke bedrijven zijn wat ons betreft bedrijven met een unieke concurrentiepositie, een sterke balans, hoge winstmarges en pricing power. Dat laatste is het vermogen van het bedrijf om haar prijzen te verhogen zonder daarbij een deel van haar klanten kwijt te raken.

Dat betekent dat we ook niet beleggen in luchtvaartmaatschappijen of autobouwers. Die hebben simpelweg te veel concurrenten. En als je veel concurrenten hebt, ga je op prijs concurreren en gaat voor iedereen de winst omlaag.

Warren Buffett zei in 1998 niet voor niets dat:

“The secret of life is weak competition.”

Ook beleggen we niet in grondstoffenbedrijven. Bedrijven die bijvoorbeeld olie, koper of aardgas produceren, hebben geen enkele controle over de prijs van wat ze verkopen. Ze zijn overgeleverd aan de grillen van de grondstoffenmarkten.

De MSCI Wereld index belegt wel in die bedrijven. Wij niet. En daarom wijkt ons rendement vaak af van dat van de Wereld index. En soms is dat negatief. Als bijvoorbeeld die grondstoffenbedrijven profiteren van hogere prijzen.

Is goedkoop ook een goede koop?

In onze portefeuilles kopen wij vaak bedrijven met een hogere waardering. Veel beleggers vinden dat je juist bedrijven moet kopen die een lage waardering hebben. Want dat levert op de lange termijn een hoger rendement op.

Daarmee zijn we het oneens.

En dat betekent niet dat wij waardering niet belangrijk vinden. Dat vinden we juist wel. Maar wij vinden dat je waarderingen beter met een open geest kunt benaderen.

Wat bedoelen we daarmee?

Laten we dat eens trachten te illustreren met een voorbeeld. Tien jaar geleden staat het aandeel van S&P Global, een bedrijf dat data levert aan de financiële sector en credit ratings geeft aan obligaties van landen en bedrijven, op een koers van 57,5 dollar. Het bedrijf verdient op dat moment $1,53 per aandeel.

Je kunt dan simpel de koers-winstverhouding van S&P Global op dat moment uitrekenen:

57,5/1,53 = 37,5

En een koers-winstverhouding van 37,5 is duur. Een stuk duurder dan het gemiddelde van alle aandelen op de beurs. Afblijven dus.

Nou, niet helemaal.

Tien jaar later, op 31 december 2022 verdient het bedrijf inmiddels $10,20 per aandeel en staat de koers op 375 dollar. Zowel de winst als de koers van het bedrijf zijn in die tien jaar met ruim 20 procent per jaar gestegen.

En nu is de koers-winstverhouding nog steeds zo rond de 37.

Is het nu wel te duur? We zullen het zien.

Begin maart 2023 is de koers-winstverhouding van Silicon Valley Bank iets minder dan 10. Een waardering die een stuk lager is dan het gemiddelde van alle aandelen.

Lekker goedkoop dus.

Alleen blijkt even later de echte waardering van de bank.

Die is 0!

We sluiten daarom af met een quote van de befaamde Benjamin Franklin:

“The bitterness of poor quality remains long after the sweetness of low price is forgotten.”