De Wet van Goodhart

Ten tijde van de koloniale overheersing door Frankrijk, heerste er in Vietnam een rattenplaag. De Fransen dachten daar iets op gevonden te hebben door de lokale bevolking een beloning uit te loven voor elke gedode rat. De beloning was te innen door de staart van de gedode rat in te leveren.

Op een gegeven moment viel het de Fransen op dat het aantal ratten niet verminderde terwijl zij tegelijkertijd overal ratten zonder staart zagen rondlopen. Wat was er aan de hand?

Het bleek dat de Vietnamezen al snel doorhadden dat het niet in hun belang was de ratten daadwerkelijk te doden. Zij vingen de beesten, sneden ze de staart af en lieten ze weer vrij. De ratten konden zodoende voor nageslacht (en toekomstige beloningen) blijven zorgen.

Bovenstaande is een voorbeeld van de Wet van Goodhart. Charles Goodhart was een Brits monetair econoom die stelde dat: als een maatstaf (afgesneden rattenstaart) het doel wordt, dan is die maatstaf al snel niet meer effectief.

Lage volatiliteit

Dit werkt hetzelfde met ‘low vol’ strategieën. Beleggers kopen deze minder risicovolle aandelen zodat zij hun vermogen beter kunnen beschermen, wanneer de beurzen dalen. Echter, de Wet van Goodhart is ook nu aan het werk.

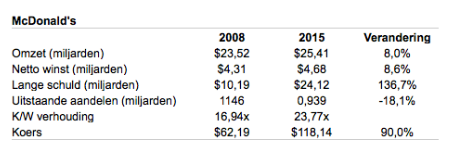

Laten we eens naar McDonald’s kijken, één van de grote posities in de low vol-ETF’s.

Van 2008 tot en met 2015 stegen zowel de omzet als de winst van McDonald’s met slechts 8 procent. Dit is een stijging van net iets minder dan 1 procent per jaar. Dankzij de dalende rente kon het bedrijf forse bedragen lenen om de eigen aandelen terug te kopen. Hierdoor steeg de winst-per-aandeel gedurende dezelfde periode met 35 procent. Bovendien nam de koers-winstverhouding ook nog eens toe van 16,9 naar 23,8. De koers van een aandeel McDonald’s steeg daardoor met 90 procent.

Ondanks het feit dat de bèta van McDonald’s slechts 0,74 is, lijkt het mij dat het aandeel een stuk riskanter is geworden. De omzet en winst stijgen nog slechts mondjesmaat terwijl het aandeel duur is en de lange-termijn schuld met ruim 136 procent is gestegen. Niet echt een voorbeeld van een aandeel met een veilig profiel.

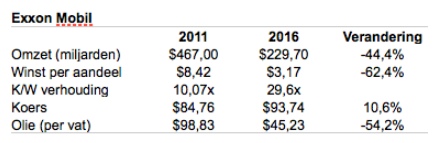

Laten we nu eens kijken naar Exxon Mobil.

Vanaf 2011 tot en met nu daalde de olieprijs met ruim 54 procent. Dit had duidelijk consequenties voor de omzet en de winst van Exxon. De omzet daalde met 44 procent en de winst per aandeel daalde zelfs met meer dan 62 procent. Tot zover klopt alles.

Maar nu komt het… De koers van Exxon steeg van 84,76 dollar in 2011 naar een huidige koers van 93,74 dollar! Dat is inderdaad niet veel volatiliteit voor het aandeel van een bedrijf dat 60 procent van z’n winst is kwijtgeraakt en waarvan de koers-winstverhouding verdrievoudigd is. Ook in het geval van Exxon zorgt de gigantische instroom in low vol-ETF’s ervoor dat het aandeel overgewaardeerd is geraakt.

Vals gevoel van veiligheid

Lage volatiliteit en bèta zijn risico-indicatoren die slechts betrekking hebben op de voltooid verleden tijd. Zij zeggen niets over de toekomst. Beleggers investeren tientallen miljarden in dit soort strategieën zonder dat zij in de gaten hebben dat de risicoprofielen van bedrijven veranderen. Dit leidt tot een vals gevoel van veiligheid.

Voor de ETF-aanbieders zijn de low vol strategieën een goudmijn. De marketing draait overuren. Ik wil ze toch graag herinneren aan een quote van Bill Bernbach, één van de oprichters en creatief directeur van Doyle Dane Bernbach (DDB):

“A great ad campaign will make a bad product fail faster. It will get more people to know it’s bad.”