Jullie hebben allemaal een onvoldoende!

“We search through historical data looking for anomalous patterns that we would not expect to occur at random.” – Jim Simons

Probeer de titel van dit blog eens uit te spreken met een Duits accent. Net als die leraar Duits (Pierre Bokma) in de absurde komedie Rundfunk.

Als je wil oefenen dan is hier de link naar het filmpje. Het duurt maar een minuut.

Is de beurs een zeepbel?

Greg Zuckerman schreef in z’n boek The Man Who Solved the Market dat het Medaillion Fund van Jim Simons sinds 1988 een jaarlijks rendement behaalde van 66 procent! Simons haalt zulke hoge winsten omdat hij en zijn team heel veel data analyseren. Ze zoeken in de historische data naar patronen die niet door het toeval te verklaren zijn.

En dan doen ze heel erg veel transacties. Duizenden!

En als je duizenden transacties doet en je kunt een klein statistisch voordeel uitbuiten, zijn je winsten heel voorspelbaar. Vergelijk het met een casino. Dat heeft ook liever 10.000 dan 10 gokkasten.

De modellen van Simons analyseren koersbewegingen per seconde of nog sneller. En daarom kan hij heel veel data verzamelen. Een handelsdag op de beurs van New York duurt zesenhalf uur. Dat zijn 23.400 seconden. Die handelsdag levert daarom net zoveel data als 100 jaar aan dagelijkse slotkoersen. Ga dan maar eens drie maanden terug en je begrijpt hoeveel data hij kan analyseren.

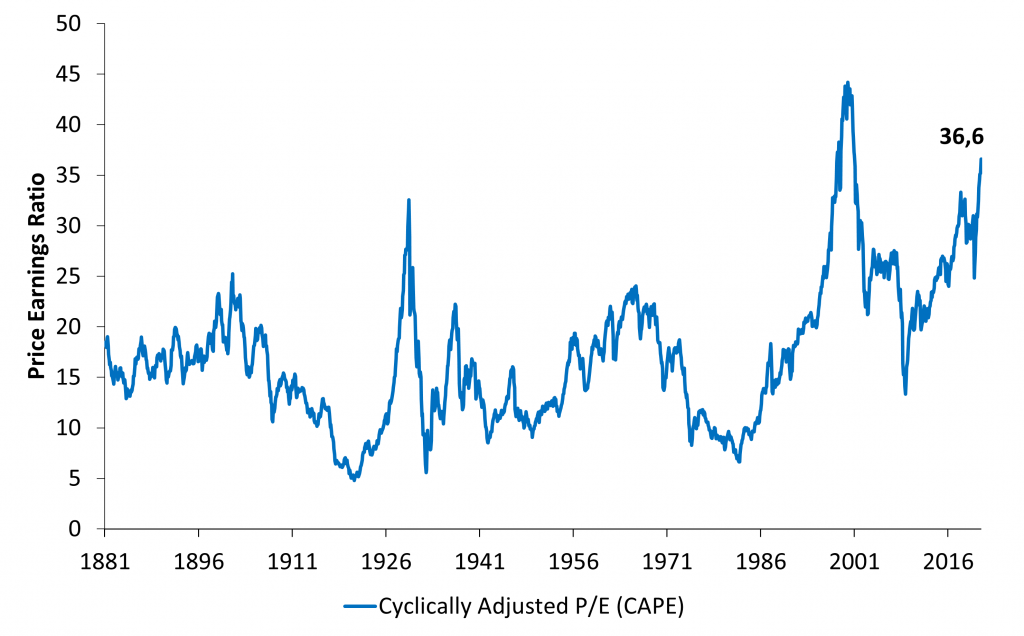

Als je werkwijze van Jim Simons bekijkt, zijn de voorspellingen van de ‘beleggingsexperts’ die de beurs een zeepbel noemen op z’n zachts gezegd opmerkelijk. Zij beweren dat de beurs een zeepbel is omdat de koers-winstverhouding op basis van de gemiddelde winsten van de afgelopen 10 jaar boven de 30 staat1. En dat was ook zo in 1929 en 1999. Toen stortte de beurs in.

Dus …

Ja, dus ..?

Deze ‘geleerden’ beweren dat ze een beurscrash kunnen voorspellen op basis van iets wat de afgelopen 100 jaar twee (!) keer eerder voorkwam. Dat zijn bitter weinig data waarop ze de statistische betrouwbaarheid van hun voorspelling baseren.

Stel je voor dat Pfizer z’n coronavaccin maar op twee mensen had getest voordat ze beweerde dat het veilig was…

Je hebt echt minimaal 30 historische observaties nodig om een betrouwbare voorspelling te doen. En dan moeten de omstandigheden ook nog hetzelfde zijn.

En dat zijn ze niet!

De rente is bijvoorbeeld nu een stuk lager dan in 1929 en 1999. Bovendien domineren bedrijven, die digitale producten maken, de huidige index. Tot zo’n tien jaar geleden voerden bedrijven, die fysieke producten maakten, de boventoon.

Dus als je een bewering doet op basis van twee historische observaties krijg je van je leraar statistiek een hele dikke onvoldoende!

Is de beurs de economie?

Volgens het IMF wel.

De Volkskrant2 schrijft:

“Op de aandelenmarkt is een grote zeepbel aan het ontstaan. Hiervoor waarschuwt het Internationaal Monetaire Fonds. Terwijl de economie diep is weggezakt door de coronacrisis, zijn de aandelenkoersen geëxplodeerd. Het IMF spreekt van een ‘gespleten realiteit’ en trekt een vergelijking met de dotcom-crisis van begin deze eeuw.”

Dus volgens het IMF is het vreemd dat de beurs stijgt als de economie in een recessie zit.

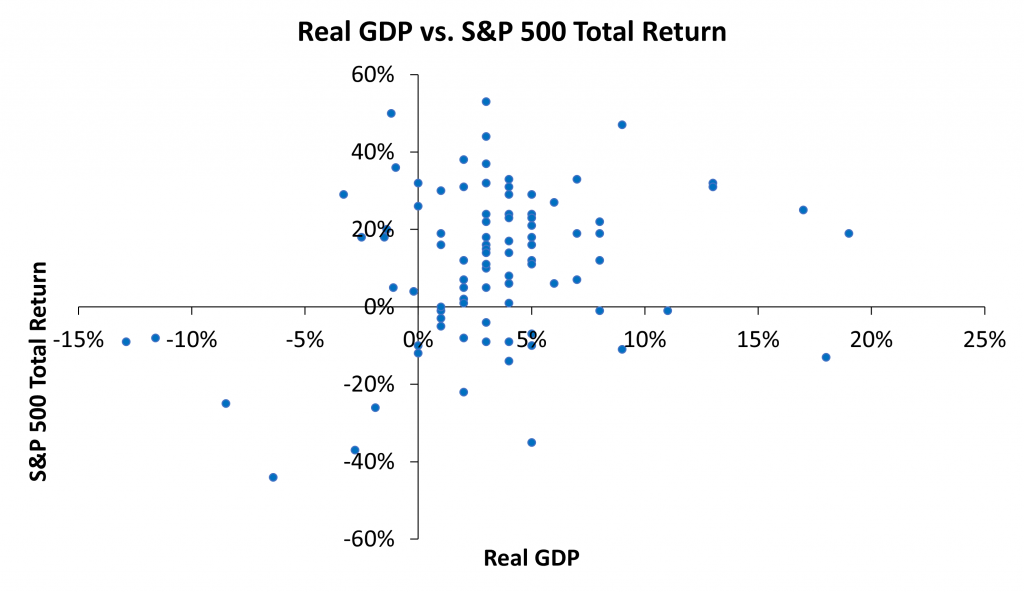

Oh ja, kijk dan maar eens naar deze grafiek:

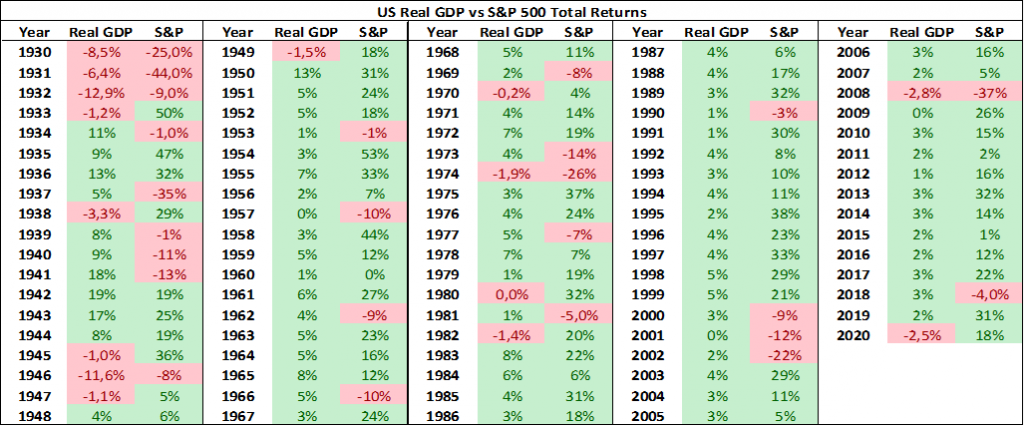

Met de bijbehorende tabel:

Sinds 1930 waren er 15 kalenderjaren waarin de economische groei – gecorrigeerd voor inflatie – in de VS daalde. Dat is eens per zes jaar. In acht van die kalenderjaren stegen de aandelenkoersen!

Dus jaren waarin de economische groei daalt en de beurs toch stijgt, komen vaker voor.

En, zoals de grafiek en de tabel laten zien, is een jaar waarin de economie groeit ook geen garantie voor stijgende aandelenkoersen. In 1941 groeide de economie met maar liefst 18 procent. En de beurs? Die daalde met 13 procent!

De beurs is niet de economie! En dus krijgt het IMF een onvoldoende voor de suggestie dat het wel zo is.

Zijn beursrecords een voorbode van een correctie?

Als je in aandelen belegt, zijn er altijd zaken waar je je zorgen over maakt. Een nieuwe recordstand op de beurs is daar één van. Zeker als de beurs al een tijdje lang het ene na het andere record breekt.

Is een beursrecord een voorbode van een correctie?

Ja!

Betekent dat dat je nu maar beter winst kunt nemen en kunt wachten op een beter instapmoment?

Nou eh… nee.

Beursrecords zijn een belangrijk onderdeel van het rendement op je aandelenportefeuille. Stel je nu eens voor dat aandelen elke dag op dezelfde koers sluiten. Dan blijft je rendement beperkt tot het dividendrendement. Dat is voor de Amerikaanse S&P 500 index op dit moment circa 1,3 procent.

Beter dan wat de bank je betaalt op een spaarrekening. Maar ook geen rendement om over naar huis te schrijven.

Op de lange termijn groeien de bedrijfswinsten en worden aandelen op de beurs meer waard. Recordstanden op de beurs zijn hiervan het logische gevolg. Ze zijn dus de belangrijkste reden dat je als aandelenbelegger op de lange termijn meer verdient dan het dividendrendement.

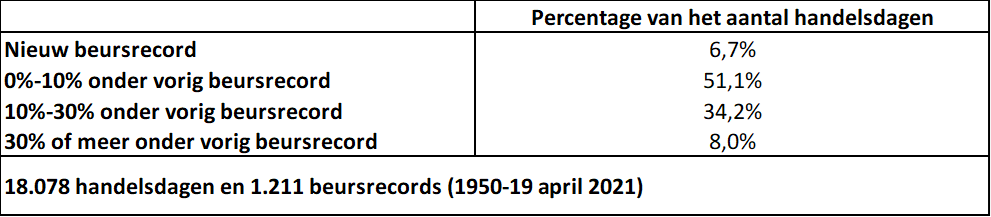

Maar beursrecords zijn een zeldzaamheid. De tabel hieronder laat zien dat ze sinds 1950 slechts in 1.211 van de 18.078 handelsdagen voorkwamen.

Dat betekent dat de S&P 500 index in de andere 16.867 handelsdagen lager stond dan z’n meest recente recordstand.

Dus als de index vandaag een nieuwe recordstand bereikt, is de kans op een correctie ruim 93 procent. En zoals de tabel je laat zien, blijft zo’n beurscorrectie vaak beperkt tot maximaal 10 procent.

En, inderdaad, in 42 procent van de beursdagen stond de index meer dan 10 procent lager dan de meest recente recordstand. Maar ik kan dat niet timen, jij niet en de mensen die zeggen dat ze het wel kunnen ook niet.

Of ken jij wel iemand die de coronacrisis voorspeld had? En dat de beurs zo snel zou herstellen?

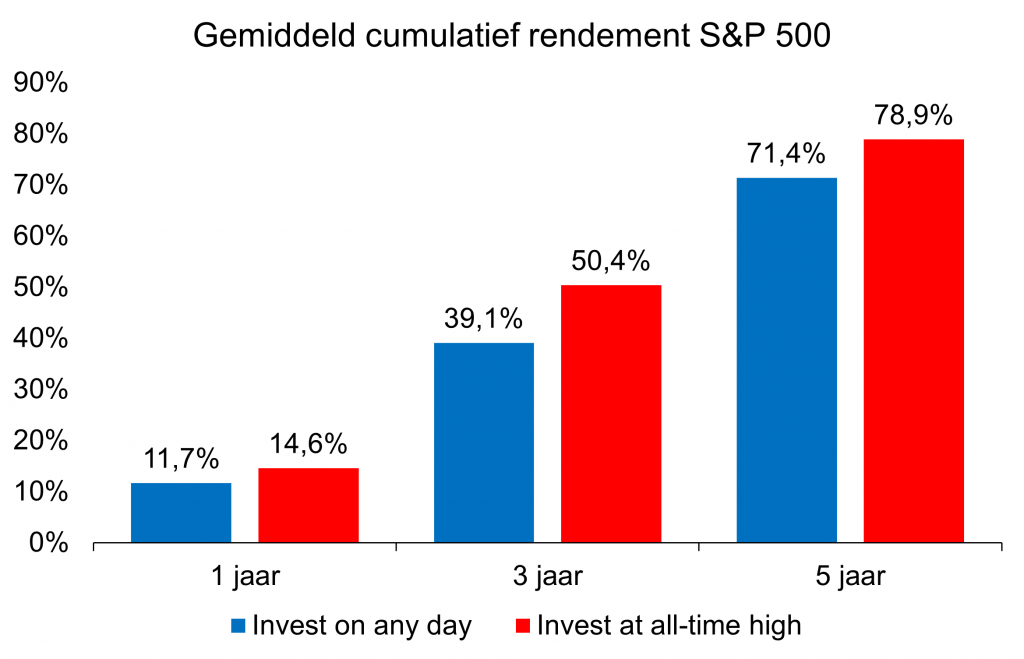

J.P. Morgan publiceerde vorig jaar een aardig onderzoekje3. Zij liet zien dat beleggers die sinds 1988 instapten op een recordstand na één, drie en vijf jaar beter presteerden dan beleggers die op een willekeurige dag instapten.

Dat is geen garantie voor de toekomst, maar het laat wel zien dat ‘uitstappen’ op een recordstand slecht kan uitpakken voor je rendement.

Dus als je niet belegt of uitstapt omdat de index op een record staat, krijg je ook een onvoldoende!

Beurscorrecties zijn de prijs die je moet betalen om een hoog rendement te behalen

Je kunt niet fit worden zonder regelmatig spierpijn te hebben of buiten adem te raken. Dat zijn tekenen dat je je voldoende hebt ingespannen om beloond te worden.

Hetzelfde geldt voor beleggen in aandelen. Als je een hoog rendement wil, moet je daarvoor de prijs betalen. En de beurs accepteert geen creditcards. Zij accepteert alleen verwarring, onzekerheid, kortetermijnverliezen, overrompeling, spijt, verveling, bezorgdheid en angst.

En sluiproutes werken niet. Als je uitstapt omdat de beurs ‘te hoog’ staat of ‘te duur’ is, veronderstel je dat je twee keer gelijk hebt. Je denkt dat je de top kunt timen maar ook de bodem.

Ga nog eens met je gedachten terug naar de coronacorrectie. Had je de top op 19 februari 2020 en de bodem op 23 maart 2020 goed voorspeld? Zo niet, dan kun je het ook in de toekomst niet.

En als je het toch probeert, gaat het ten koste van je rendement.

- Online data, Robert Shiller

- Beurs dreigt zeepbel te worden, volgens het IMF, De Volkskrant, 28 januari 2021

- Is it too late to get invested?, J.P. Morgan, Aug 28, 2020