Stick With It!

“Be like a postage stamp. Stick to a thing till you get there.”

– Josh Billings, American humorist

Wat heb je liever?

100 euro waarop je tien jaar lang geen rente ontvangt, of…

100 euro waarop je in het eerste jaar 16 procent verliest om vervolgens 9 jaar lang 3,5 procent per jaar te verdienen?

Ik hoop dat je voor de laatste optie kiest.

In het eerste geval heb je na tien jaar nog steeds 100 euro en in het tweede geval heb je ruim 114 euro

Ziedaar de obligatiemarkt van 2022 in een notendop.

De Europese obligatie-index daalde in 2022 met circa 16 procent. Dat deed vooral veel conservatieve beleggers heel veel pijn. Maar die pijn had een zonnige kant: de obligatiecrash zorgde ervoor dat beleggers weer een positief rendement maken op hun obligaties. En uiteindelijk zijn ze daarom beter af.

“No pain, no gain!”

Beleggen is simpel, maar is het ook makkelijk?

De reden dat aandelen op de lange termijn zo’n hoog rendement hebben, is dat ze op de korte termijn riskant en onvoorspelbaar zijn. Dat langetermijnrendement haal je dus alleen binnen als je door de pijn kunt heen bijten.

Vanaf eind 2019 hebben we daar best veel ervaring mee. Zal ik het nog eens ten overvloede voor je opsommen?

In het voorjaar van 2020 worden we opgeschrikt door een pandemie waardoor we de economie plat moeten leggen. Zonder dat we weten hoe lang dat gaat duren en of en wanneer we een vaccin ontwikkelen.

De beurzen verliezen daarom in no time meer dan 30 procent van hun waarde. Maart 2020 gaat zelfs de geschiedenisboeken in als één van de slechtste beursmaanden ooit.

En alsof dat nog niet genoeg is, crashen de wereldwijde rentes en stort de prijs van olie in. Olie bereikt een prijs van minus 40 dollar per vat. Heb je ooit gedacht dat zoiets überhaupt mogelijk was?

Na een fors herstel van de beurzen dankzij het grootste monetaire experiment in de geschiedenis, begint in 2022 de ellende opnieuw.

Inflatie rijst de pan uit en de Amerikaanse Centrale Bank verhoogt de rente pijlsnel van 0 naar 5 procent. En die inflatie wordt alleen maar erger doordat op 24 februari van dat jaar Rusland Oekraïne binnenvalt. In veel landen bereikt inflatie de dubbele cijfers.

Als gevolg van de oplopende inflatie en rente, crashen de obligatiemarkten als nooit tevoren. Bovendien dalen de aandelenmarkten met ruim 20 procent waardoor zowel conservatieve als agressieve beleggers een annus horribilis ondergaan.

2023 begint met de verwachting dat de wereldeconomieën in een recessie belanden. Volgens de Financial Times1 voorspelt maar liefst 85 procent van de economen een recessie in het nieuwe jaar.

In maart 2023 vallen de eerste slachtoffers van de hogere inflatie en rente. In de Verenigde Staten valt Silicon Valley Bank om en UBS wordt gedwongen het noodlijdende Credit Suisse over te nemen.

De echo’s van 2008, een nieuwe bankencrisis, klinken steeds luider.

Als klap op de vuurpijl, krijgen in oktober Israël en Hamas het met elkaar aan de stok. Vanaf dat moment heeft de wereld te maken met twee grootschalige conflicten.

En de aandelenbeurzen?

Van 1 januari 2020 tot en met 31 december 2023 stijgt de MSCI Wereld Index met 39,7 procent. Oftewel 8,7 procent per jaar.

Niet slecht, hè?

Zeker als je al twee jaar wordt overspoeld met voorspellingen over recessies, stagflatie en een herhaling van de jaren zeventig.

Wat deze schijnbare tegenstelling onderstreept is dat, ondanks dat het nieuws slecht was, we de volgende dag gewoon onze boodschappen gingen doen. Met ons voor inflatie gecorrigeerde salaris. Hierdoor konden bedrijven hun prijzen verhogen en dus gewoon winst blijven maken.

Heb je door de pijn heen gebeten?

Als je dat gedaan hebt, mag ik je ongetwijfeld feliciteren met een prima beleggingsjaar.

Want dat was 2023, voor zowel de aandelenbelegger als de obligatiebelegger.

Onze benchmarks, de MSCI Wereld Index en de Europese Obligatie Index stegen met respectievelijk 18,1 en 7,3 procent.

Het is mogelijk dat je rendement er heel anders uitziet. Door bijvoorbeeld op het verkeerde moment een deel van je aandelenportefeuille te verkopen. Uit angst voor een recessie of een bankencrisis.

Het kan ook zijn dat je de looptijd van je obligaties te kort hebt gehouden. Uit angst voor een verder oplopende rente.

Maar het voorspellen en het correct timen van financiële markten is hartstikke moeilijk.

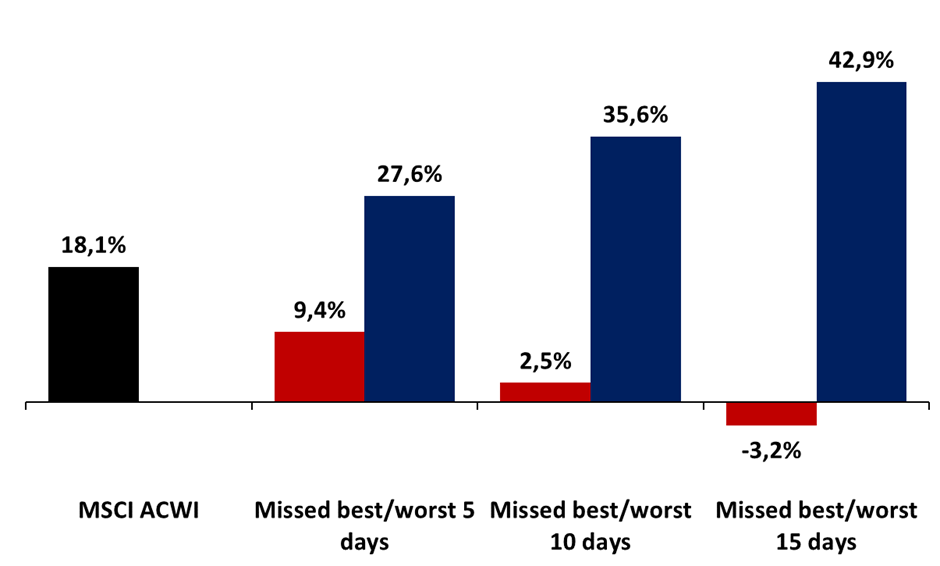

Laten we eens kijken hoe je in 2023 als aandelenbelegger de plank mis hebt kunnen slaan. Hieronder zie je een grafiek die je de schade laat zien van het missen van de beste vijf, tien en 15 beursdagen van het jaar. Voor de volledigheid hebben we ook het voordeel bijgevoegd als je de slechtste vijf, tien en 15 beursdagen had gemist.

Als je de beste vijf beursdagen van 2023 had gemist, was je rendement gehalveerd. Het missen van de beste 15 dagen resulteerde zelfs in een verlies van 3,2 procent.

Natuurlijk.., als je de slechtste vijf dagen van het jaar had kunnen ontwijken, was je rendement gestegen naar 27 procent. En het missen van de 15 slechtste dagen had je rendement zelfs naar meer dan 40 procent getild.

Maar hier is het probleem: de beste beursdagen komen vaak vlak na de slechtste beursdagen. En als je aandelen verkoopt omdat je je zorgen maakt, doe je dat tijdens of vlak na die slechte dagen. Waardoor je de beste beursdagen mist.

De befaamde belegger Peter Lynch zegt niet voor niks:

“Far more money has been lost by investors preparing for corrections, or trying to anticipate corrections, than has been lost in corrections themselves.”

Beleggen is simpel maar niet makkelijk. Het hoge langetermijnrendement op aandelen ontvang je alleen als je door alle stormen vast blijft houden aan je beleggingsplan.

Krijgen we in 2024 eindelijk een rustig beursjaar?

Helaas weten we het antwoord niet op deze vraag. Het voorspellen van de economie en de beurzen is makkelijk…

Op de verrassingen na.

En die verrassingen hebben de grootste invloed op ons kortetermijnrendement. En één jaar is toch echt de korte termijn.

Misschien krijgen we alsnog een recessie. Of, als we geen recessie krijgen, lopen de inflatie en de rente wel weer op. We zullen het moeten afwachten.

Ben Carlson2 gaf laatst een leuk overzicht van het rendement van de S&P 500 index in jaren na beursjaren van meer dan 20 procent. De S&P 500 sloot 2023 af met een rendement van 26,3 procent.

Sinds 1928 telt hij 34 kalenderjaren waarin de S&P 500 index met meer dan 20 procent opliep. En maar 26 kalenderjaren waarin de S&P 500 index daalde.

Dus als je in Amerikaanse aandelen belegt, was de kans groter dat je in een kalenderjaar meer dan 20 procent verdiende dan dat je geld verloor.

Grappig maar waar.

Dit zijn de conclusies van Carlson:

- In 22 van die 34 kalenderjaren waarin de index meer dan 20 procent was gestegen, steeg de beurs ook het jaar daarop. Met een gemiddeld rendement van 18,8 procent.

- In 12 van die 34 beursjaren daalde de beurs het jaar daarop. Met een gemiddeld verlies van 9,1 procent.

- Het gemiddelde rendement van die 34 beursjaren na zo’n goed jaar van meer dan 20 procent was 8,9 procent.

En welke conclusie kun je uit deze interessante statistieken trekken?

Geen enkele!

We hebben geen idee wat er volgend jaar gebeurt. Maar het beste wat je kunt doen is je ook volgend jaar weer vasthouden aan je beleggingsplan.

- US unemployment rate set to surpass 5.5%, economists predict, FT, December 7, 2022

- What Happens After a 20% Up Year in the Stock Market?, Ben Carlson, December 7, 2022