Optimisme is een superpower!

“The Stock Market Climbs a Wall of Worry”

– John Templeton

John Templeton, één van mijn favoriete beleggers, zei ooit dat time in the market en niet timing the market de belangrijkste factor is tot beleggingssucces.

Het beste moment om aandelen te kopen is volgens hem wanneer je geld over hebt.

Tijd is dus erg belangrijk. Bij IBS voegen wij graag een ander ingrediënt toe aan het behalen van beleggingssucces: Optimisme!

Optimisme als competitief voordeel

Nat Friedman, de oprichter van Github (onderdeel van Microsoft), schreef ooit:

“Pessimists sound smart. Optimists make money.”

En dat klopt.

Pessimisten klinken een stuk intelligenter. Waarom?

Pessimisme vereist actie. Pessimisten zien gevaren en jij moet NU iets doen om jezelf te beschermen. Dat voelt fijn. We verlangen naar actie, levendigheid en het gevoel van controle.

En optimisten?

Die vertellen je dat het uiteindelijk allemaal goed komt. Geen actie en dat is saai.

Pessimisten hebben vaak een eng verhaal. Brexit, de verkiezing van Trump en de huizenmarkt in China.

Maken optimisten zich dan geen zorgen?

Als optimist maak je jezelf wel degelijk zorgen. Je besluit je er echter niet aan ten onder te laten gaan. Je positioneert je zó dat je moeilijke periodes doorkomt. En zelfs om er mogelijk van te profiteren.

Beleggers kunnen dat bijvoorbeeld doen door te investeren in ondernemingen met een goede financiële positie en een sterk competitief voordeel. Daar kom je zwaar weer prima mee door.

En zwaar weer hoort bij beleggen. De kranten staan vol met onheilspellende berichten. Elke dag, elke week en elk jaar weer. Een kleine handgreep uit de recente periode:

- 12 mei 2009, Financieel Dagblad: “Hoogtevrees slaat toe op de beurs.” (S&P 500 +641 procent sinds het artikel.)

- 23 juli 2014, Marketwatch: “For stocks, Dow 20,000—then a crash?” (Dow Jones +184 procent sinds het artikel.)

- 9 juni 2017, Financieel Dagblad: “Nasdaq krijgt last van hoogtevrees.” (Nasdaq +165 procent sinds het artikel.)

- 19 mei 2020, Financial Times: “Investors show little faith in ‘bear market rally’.” (S&P 500 +47 procent sinds het artikel.)

Ook vandaag is er genoeg om je zorgen over te maken! Het is dan ook een goed verdienmodel. Niet voor de belegger zelf, maar voor de pessimist. Hij verkoopt je namelijk angst én vaak ook nog eens de oplossing! Van boeken met uitleg wat je kan doen, tot aan dure conferenties. Dat is fijn.

Pessimisme raakt je portemonnee

Er lopen veel pessimisten rond in de financiële wereld. Luisteren is op eigen risico. Zo voorspelde de bekende Amerikaanse ‘beursexpert’ Jeremy Grantham in 2014 dat Amerikaanse aandelen de volgende 7 jaar een jaarlijks rendement van -1,7 procent zouden genereren.

De realiteit was meer dan 17 procent rendement per jaar! Elke 100 euro belegd in 2014 zou nu meer dan 300 euro waard zijn.

Jeremy Grantham heeft uiteraard weer een nieuwe voorspelling gedaan: De komende 7 jaar verwacht hij een jaarlijks rendement voor Amerikaanse aandelen van -8 procent!

Handelen op angstige voorspellingen is geen verstandige keuze. Op de lange termijn is elke pessimistische outlook over aandelen, slecht voor je portemonnee gebleken.

En optimisten dan?

Optimistisch zijn betekent echt niet dat je altijd geld verdient. Soms gaan dingen fout, zoals in 2008. Dit zijn geen fijne periodes.

Maar met beleggingen in cash of bijvoorbeeld goud laat je op de lange termijn veel rendement op tafel liggen.

Zo behaalde de S&P500 Index de afgelopen 10 jaar een totaalrendement van bijna 429 procent voor beleggers! Een investering in goud leverde in diezelfde periode een rendement van 21 procent op.

En bleef je op cash zitten dan kostte het je door inflatie zelfs meer dan 10 procent.

Oké dat snap ik, maar aandelen zijn nu toch duur?

Dat horen we vaak. Maar de vraag is, ten opzichte van wat?

Aandelenmarkten worden gedreven door innovatie. En de daarbij horende opkomst en ondergang van verschillende industrieën.

Het gevolg is dat aandelenmarkten over tijd veel veranderen. Hierdoor is het moeilijk de beurs op waarde in te schatten ten opzichte van het verleden.

Neem bijvoorbeeld de beurs van 1980 en die van nu.

Vandaag beleg je in ondernemingen zoals Microsoft en Adobe, vroeger in Exxon Mobil en General Motors. Microsoft en Adobe zijn kwalitatief veel betere en minder cyclische ondernemingen!

Ondernemingen zoals Adobe verkopen digitale producten zoals Photoshop. Of je nou één abonnement op Photoshop verkoopt of 100 miljoen, de infrastructuur staat er. De extra kosten voor het verkopen zijn nihil. En heb je een nieuw product, dan bereik je met een klik op de knop zo miljoenen klanten.

Dat geldt niet voor ondernemingen zoals Exxon Mobil en General Motors. Die moeten nieuwe fabrieken bouwen, nieuwe grondstoffen aanboren en nieuwe ontwerpen maken, kortom enorme investeringen doen.

De grote ondernemingen van vandaag zijn daarom een stuk minder cyclisch en veel winstgevender dan die van 40 jaar geleden.

Van de traditionele drukpers naar naadloos een Spaanstalige serie streamen op Netflix terwijl je berichtjes via Whatsapp verstuurt naar je kinderen die op vakantie zijn in Australië.

Als je optimistisch bent over innovatie, is het verstandig om ook op de lange termijn positief te zijn over de aandelenmarkten.

En zeg nou zelf, optimisme is ook beter voor je gezondheid. Het houdt je jong, en dat is weer goed voor je als belegger. Tijd is namelijk je meest waardevolle bezit. Je geld kan langer voor je werken!

Is jouw beleggersglas halfvol of halfleeg?

Dagelijks zijn beleggers bezig met beurskoersen. Waarom stijgt of daalt de beurs vandaag?

Het is altijd de laatste transactie die de prijs van een aandeel bepaalt. Maar is dat nou de meest waardevolle informatie?

Wij denken van niet.

Als optimist ben je in het voordeel. Het overgrote deel van de beleggers is vaak te negatief en reageert angstig.

We overdrijven tijdelijke problemen en onderschatten consequent de menselijke vindingrijkheid.

Dat verandert de gemiddelde belegger in een pessimistische speculant. En dat leidt meestal tot teleurstellende resultaten.

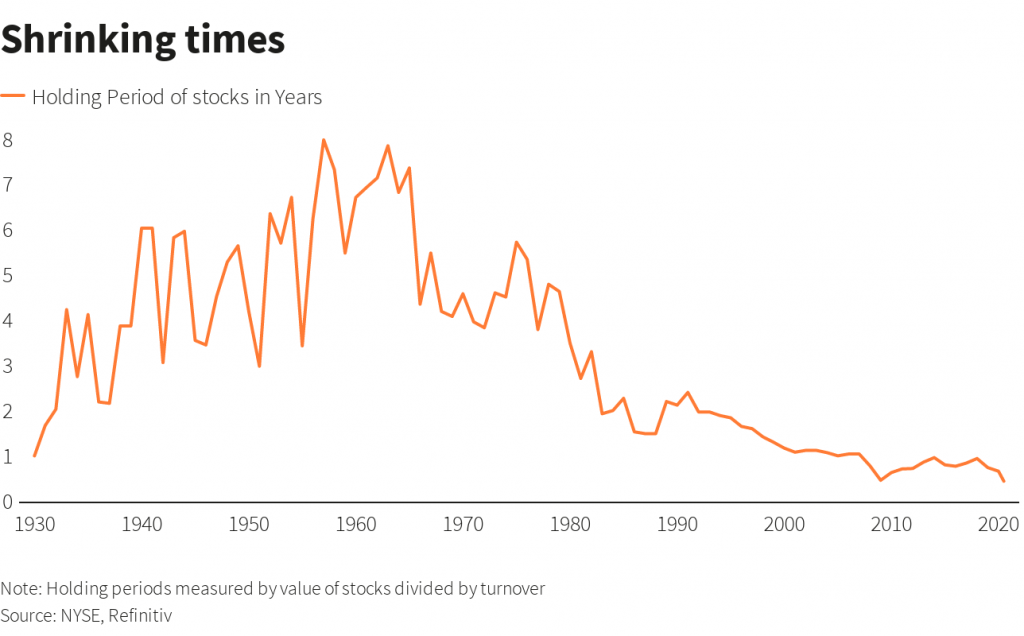

Kijk maar eens naar de gemiddelde tijd dat een belegger tegenwoordig een aandeel vasthoudt. Slechts 5 maanden!1

Bij IBS proberen we het tegenovergestelde te zijn van een pessimistische speculant.

Als lange termijn optimist beleggen wij in kwalitatief sterke ondernemingen met een mooie toekomst in het vooruitzicht.

Tijd in de markt en optimisme zijn twee superpowers voor je beleggingsportefeuille!

[1] https://www.reuters.com/article/us-health-coronavirus-short-termism-anal-idUSKBN24Z0XZ