De laatste kans?

Distressed debt uitgelegd.

“Sometimes you can’t make it on your own” – U2

Soms zit het mee en soms zit het tegen…

Met sommige bedrijven gaat het soms gewoon niet goed. En die lopen dan de kans om failliet te gaan. Dit kan zijn door de producten, het management, de strategie, de sector, de economie, een lock-down, noem het maar op.

Wat gebeurt er met deze bedrijven? Verdwijnen ze gewoon? Of zijn er nog opties om deze bedrijven te redden?

Die zijn er!

Sommige investeerders zien nog kansen bij deze bedrijven en denken de neerwaartse spiraal om te kunnen draaien. Deze investeerders worden ‘distressed debt managers’ genoemd.

De distressed debt manager

‘Distressed’ betekent zoiets als ellendig en dat klinkt nogal negatief. Wie wil er nou in een ellendige strategie beleggen?

De distressed debt manager die inziet dat er nog wat positiefs van te maken valt!

De distressed debt manager zoekt namelijk bedrijven in moeilijkheden en beoordeelt of er nog kansen zijn om het bedrijf weer op de rit te krijgen.

Is dat het geval? Dan zal hij proberen het schuldpapier (bedrijfsobligaties) van dit bedrijf aan te kopen met korting ten opzichte van de afloswaarde. Hij zal er vervolgens alles aan doen om het bedrijf weer gezond te maken. En als dat lukt, dan zit daar een mooi rendement aan vast.

De distressed debt manager kiest voor schuldpapier aangezien het een prioriteitsclaim heeft boven aandelen, mocht het alsnog fout gaan met het bedrijf.

De verkoper

Stel je bezit schuldpapier van een bedrijf waar het niet zo goed gaat. Je maakt je zorgen over de toekomst van het bedrijf en weet dat jij misschien niet degene bent om het bedrijf weer gezond te maken.

Het kan ook zijn dat je simpelweg op de korte termijn liquiditeiten nodig hebt, omdat er bij andere investeringen problemen zijn waar geld heen moet. Of omdat de regelgever je dwingt om het schuldpapier te verkopen, aangezien hij jou niet geschikt acht om dit schuldpapier in handen te houden.

In alle drie de gevallen is er sprake van een situatie waar je weinig anders kan dan verkopen. Op dat moment ben je een ‘forced seller’.

Je gaat dan op zoek naar een distressed debt manager die het schuldpapier van jou wil overnemen. Aangezien je ook inziet dat het niet zo goed gaat bij het bedrijf, ben je bereid om een korting te accepteren op de verkoopprijs.

Aasgieren?

Je ziet vaak dat distressed debt managers als ‘aasgieren’ te boek staan. Zij verdienen tenslotte aan bedrijven in nood en voeren soms bezuinigingen door. Is het terecht dat ze zo worden betiteld?

Nee, wat ons betreft ligt dat genuanceerder.

Op het moment dat de distressed debt manager als schuldeiser toetreedt is het kwaad, net zoals bij de komst van de aasgier, helaas al geschied. Het gaat dan al enige tijd niet goed met het bedrijf.

Het verschil met de aasgier, is dat de distressed debt manager aan de slag gaat met het management van het bedrijf om de situatie te verbeteren. Hij zet als specialist in deze investeringstak al zijn kunde en ervaring in om het bedrijf te redden, zodat het bedrijf niet alsnog permanent failliet gaat en alle werknemers hun baan kwijt raken.

Soms is er sprake dat de distressed debt manager snoeit om te kunnen groeien. En zal er eerst bezuinigd worden bij het bedrijf, voordat er weer geïnvesteerd kan worden.

Maar eerst is er een investering van de distressed debt manager. En als het lukt om het bedrijf weer levensvatbaar te maken, levert dat een rendement op voor de manager. Aangezien hij het risico neemt, is dat wel zo eerlijk.

Wanneer presteert de strategie goed?

Je kan beter barbecueën als het lekker weer is en je kan beter schaatsen als er ijs ligt. Dit geldt ook voor sommige investeringsstrategieën.

Een distressed debt manager heeft bedrijven nodig waar het minder goed gaat, waarvan hij het schuldpapier tegen een korting kan aankopen, om ze er vervolgens weer bovenop te helpen.

Er zijn altijd bedrijven in nood, echter in economisch minder goede periodes zijn er meer bedrijven die de hulp van een actieve schuldinvesteerder kunnen gebruiken.

Distressed debt managers die hun nieuwe fonds opstarten met de aankoop van schuldpapier in of vlak na een economisch minder goede periode, hebben het daarom historisch gezien het beste gedaan.[i]

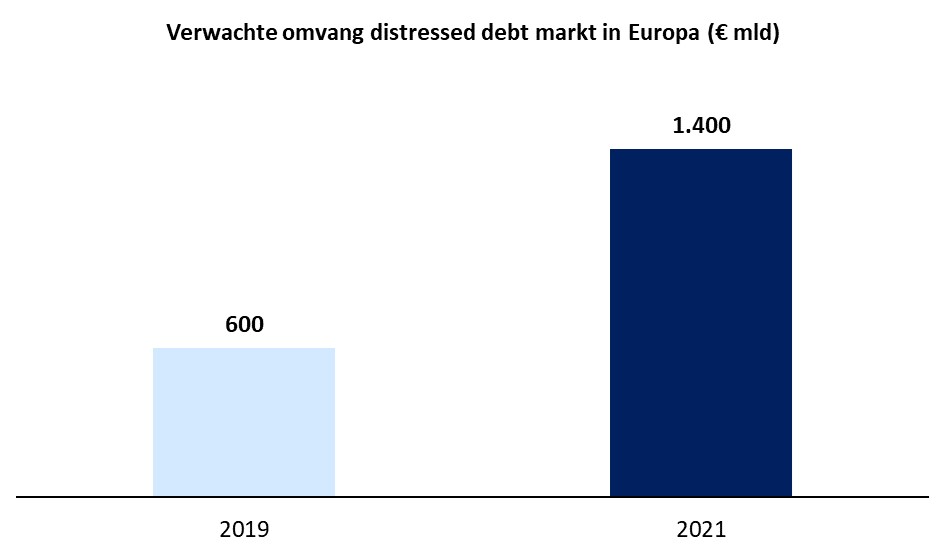

De verwachting van de Europese Centrale Bank (ECB) is dat ondanks de recente overheidssteun, het aanbod van distressed debt in Europa door COVID-19 in 2021 zal stijgen naar €1.400 miljard.[ii] Als dit klopt is er meer dan genoeg ruimte voor de distressed debt managers om een goede investeringsportefeuille op te bouwen.

Wall street versus Main street

Om de economie gaande te houden, heeft de ECB sinds 2012 met nieuw gedrukt geld biljoenen (oftewel: duizenden miljarden) euro’s aan beursgenoteerd schuldpapier opgekocht.[iii]

Ook vandaag de dag worden er onder andere vanwege COVID-19 op maandbasis tientallen miljarden euro’s gebruikt om beursgenoteerd schuldpapier op te kopen. Deze vloedgolf van geld houdt de rentes laag. Net als het aantal bedrijven op de beurs die het financieel moeilijk hebben.

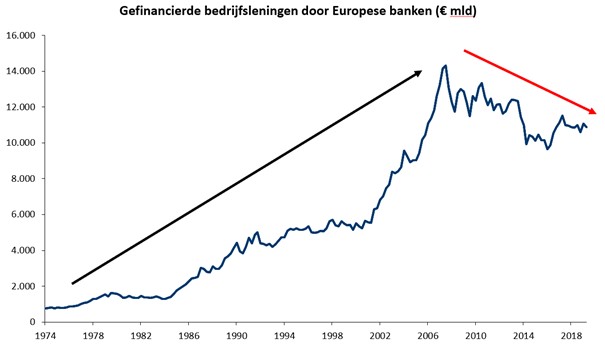

Zoals zichtbaar in onderstaande grafiek, lenen Europese banken de afgelopen jaren steeds minder uit aan bedrijven.[iv] Dit is waarom deze vloedgolf aan geld niet-beursgenoteerde bedrijven nauwelijks bereikt.

Als gevolg hiervan begint in de ‘echte economie’ het aantal bedrijven die hulp kunnen gebruiken nu op te lopen.[v] Daarom past een distressed debt strategie het beste bij schuldpapier van niet-beursgenoteerde bedrijven.

Wat vinden wij?

Wij vinden distressed debt een interessante niet-beursgenoteerde investeringscategorie.

Vandaag de dag zijn er een hoop bedrijven die hulp kunnen gebruiken met het versterken van hun balans of het verbeteren van hun business model. De distressed debt manager kan deze bedrijven er weer bovenop helpen en tegelijk een goed rendement behalen.

Er zijn een hoop distressed debt managers die complexe niche sub-strategieën hanteren. Het is daarom van belang om de tijd te nemen om een goede due diligence uit te voeren naar de fondsmanagers waar je mee samen wilt gaan werken.

Wacht alleen niet te lang, anders zijn een hoop bedrijven die hulp nodig hebben al gered of helaas onnodig failliet gegaan.

[i] Preqin database

[ii] ECB Consolidated Banking Data, Oliver Wyman & European Banking Association (EBA)

[iii] Europese Centrale Bank (ECB)

[iv] Bank for International Settlements (BIS)

[v] S&P Global LCD Research