Private Equity: de kers op de taart?

“You can’t pick cherries with your back to the tree”

John Pierpont Morgan

Met enige regelmaat krijg ik te horen dat private equity (PE) ondoorzichtig is en alleen maar een hoop gedoe met zich meebrengt. En natuurlijk krijg ik de vraag, waarom u überhaupt in PE zou willen beleggen. PE biedt aantrekkelijke voordelen, maar ik kan niet ontkennen dat u bij investeren in PE een aantal zaken goed moet onderzoeken.

Laten we beginnen bij het begin. Want wat is private equity ook alweer?!

Wat is private equity?

‘Private equity’ staat voor niet-beursgenoteerde aandelen. Investeren in private equity (PE) is dus simpelweg beleggen in aandelen van niet-beursgenoteerde bedrijven.

Net zoals bij beursgenoteerd beleggen is de investeerder in PE voor een stukje aandeelhouder van het bedrijf. Een verschil is dat de aandelen bij PE niet dagelijks verhandelbaar zijn. Vaak betreft de investering een langere periode en bent u tussentijds niet in staat om uw aandelen om te zetten in liquide middelen. Dit kan in de meeste gevallen pas na verkoop van het bedrijf wanneer álle aandeelhouders hun aandelen kunnen verkopen aan een nieuwe eigenaar.

Het duurt daarom vaak meerdere jaren voordat de investeerder het beleggingsrendement uitgekeerd krijgt.

Wat is de toegevoegde waarde van private equity?

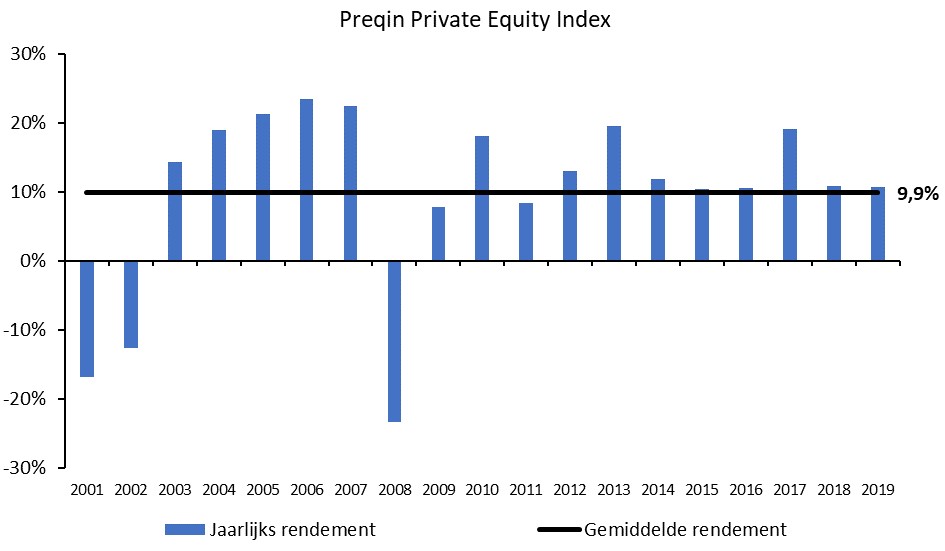

De belangrijkste toegevoegde waarde van PE is over het algemeen een hoog rendement. U kunt dit zien in onderstaande grafiek die het jaarlijkse rendement weergeeft van de Preqin Private Equity index [i]. Deze index geeft het totale rendement weer van private equity als beleggingscategorie wereldwijd.

Honderd euro belegd in de Preqin Private Equity index in 2001 is vandaag de dag méér dan vijfhonderd euro waard. Gemiddeld gezien komt dit neer op een nettorendement van 9,9% per jaar.

Een ander voordeel is dat PE kan bijdragen aan diversificatie in de beleggingsmix, waardoor de risico/rendement-verhouding van het vermogen verbetert. Daarnaast kunt u via een PE-fonds toegang krijgen tot bepaalde niche beleggingsstrategieën. Stel u wilt graag beleggen in specifieke medische bedrijven of alternatieve energie, dan zijn via PE soms interessante investeringen mogelijk.

Hoe creëert private equity waarde?

Er zijn vijf bronnen die waarde creëren voor een PE-manager. Graag neem ik u hierin mee aan de hand van een fictief bedrijf, dat ik Super BV noem. Een bedrijf dat essentiële software maakt voor andere bedrijven. Super BV ziet veel mogelijkheden om waarde te creëren.

Omzetgroei

Super BV verkoopt hun software nu alleen nog in Nederland, maar er is in Duitsland ook een markt voor hun product. De PE-manager stelt aan het bedrijf voor om hun software ook aan te bieden in Duitsland om zo de omzet te laten groeien.

Operationele verbeteringen

Daarnaast ziet de PE-manager dat Super BV de laptops van de programmeurs beter in bulk, dan apart kan inkopen. Door deze schaalvoordelen kunnen de kosten omlaag en de marges van het bedrijf omhoog.

Strategische overnames

Ook weet de PE-manager van Ultra BV, een bedrijf in Frankrijk dat een vergelijkbaar product heeft en waarvan de eigenaar het bedrijf al een tijdje wil verkopen. De PE-manager kan Super BV helpen met de financiering om deze overname te kunnen doen.

Schuldaflossing

Super BV is nu nog voor de helft met schuld gefinancierd. De PE-manager wijst het bedrijf er op dit af te lossen zodat het hele bedrijf straks in handen van de aandeelhouders is.

Verkoopwaardering

Tot slot kan de PE-manager goede zaken doen bij de verkoop van Super BV. Vanwege alle doorgevoerde verbeteringen ziet de toekomst er stukken beter uit. Potentiële kopers van het bedrijf zullen bereid zijn een hogere waardering te betalen.

Omzetgroei, operationele verbeteringen, strategische overnames, schuldaflossing en een goede verkoopwaardering zorgen ervoor dat de aandeelhouders een goed rendement behalen.

Lange termijn focus leidt tot maximale waarde

Ernst & Young (EY) deed onderzoek naar de korte termijn focus van managers bij bedrijven [ii]. Zij concluderen dat managers bij bedrijven met aandeelhouders die hun aandelen op korte termijn kunnen verkopen, over het algemeen te veel focussen op korte termijn uitkomsten.

De meeste PE-fondsen hebben een looptijd van tien jaar. Gedurende deze periode kunnen investeerders niet toe- en uittreden in het fonds. De investeerders die participeren in PE-fondsen weten dat zij hun gelden voor langere termijn investeren en focussen zich daarom op de langere termijn.

De langere looptijd geeft de manager vervolgens de tijd om maatregelen door te voeren die op korte termijn (kwartaal basis) impopulair zijn, maar die op langere termijn (een paar jaren verder) waarde toevoegen.

Door deze zogeheten ‘stickiness of capital’ krijgt de eerdergenoemde waardecreatie de tijd om tot wasdom te komen.

Zijn er dan geen risico’s?

Jawel, deze zijn er wel degelijk! Tegenover het hoge rendement staan ook risico’s.

Ten eerste de manier waarop rendement berekend wordt bij private equity. PE-managers kunnen hun rendementen namelijk kunstmatig ophogen. Dit kan door overnames tijdelijk voor te financieren met werkkapitaal. Het is daarom bij het selecteren van een PE-manager belangrijk om kritisch te kijken naar de manier van voorfinanciering van nieuwe overnames. Het is ook goed om meerdere performance maatstaven te analyseren.

Vaak gebruiken PE-managers een deel schuldfinanciering voor de aankoop van een bedrijf. Het afbetalen van deze schuld genereert waarde, maar de schuld zelf brengt ook een risico met zich mee. Als het slecht gaat met het bedrijf, kan een (hoge) schuldendruk leiden tot een faillissement.

Tegelijk is deze schuldfinanciering vaak wel nodig om een overname te realiseren. Als banken terughoudend zijn om financiering te verschaffen tijdens een economische recessie, kan dit het risico met zich meebrengen dat PE-fondsen minder goede overnames kunnen doen.

Ook bestaat er een exit risico. De PE-manager moet aan het einde van de looptijd van het fonds het bedrijf verkopen. Zijn er geen kopers, dan kan het zijn dat de manager de looptijd van het fonds met één of twee jaar moet verlengen en de belegger dus wat langer moet wachten op de uitgekeerde winsten.

Tot slot, private equity brengt alle risico’s met zich mee die beleggen in aandelen van bedrijven met zich meebrengt. Een bedrijf kan slecht draaien en minder winst behalen, waardoor er geen waarde wordt gecreëerd en de investeerder zijn rendementsdoelstelling niet haalt.

Hoe kijken wij bij IBS naar private equity?

Wij zien private equity als kers op de taart, een waardevolle toevoeging in de beleggingsportefeuille. Het hoge rendement, de diversificatiemogelijkheden en de toegang tot niche beleggingscategorieën zijn goede redenen om private equity toe te voegen.

Hoe langer uw tijdshorizon en hoe groter de zekerheid dat u het geld niet op korte termijn nodig heeft, hoe groter het gedeelte van uw vermogen dat u kunt investeren in private equity. Naast de tijdshorizon is ook uw risicobereidheid relevant. Alleen wanneer u comfortabel bent met de eerdergenoemde risico’s, is private equity een gepaste investering.

Een voorbeeld van institutionele investeerders met een lange investeringshorizon en hoge risicobereidheid zijn de studiefondsen van grote universiteiten in de VS. Zij investeren soms tot wel 40% van hun vermogen in private equity [iii]. Voor beleggers die hun geld op kortere termijn nodig hebben en minder goed met risico’s om kunnen gaan, is private equity minder gepast.

Er kan natuurlijk ook altijd iets onverwachts gebeuren, waardoor u toch liquiditeiten nodig heeft. Daarom is het wijs om niet alleen in illiquide investeringen zoals private equity te beleggen.

Met goede adviezen en kennis van de beleggingscategorie kan beleggen in private equity op een verstandige manier. In mijn volgende blogs zal ik daarom verder ingaan op diverse aspecten van private equity.

Want, zoals zakenbankier John Pierpont (J.P.) Morgan ooit zei:

“You can’t pick cherries with your back to the tree”.

[i] Preqin, totaalrendement in USD, van 31 december 2000 t/m 30 september 2019

[ii] Short-termism in business: causes, mechanisms and consequences, 2014 – Ernst & Young

[iii] Private investing for private investors, life can be better after 40(%), 2018 – Cambridge Associates