Is de stijgende rente slecht voor aandelen?

“It’s not supposed to be easy. Anyone who finds it easy is stupid.”

Charlie Munger

De beurzen corrigeren. En de stijgende rente in de VS krijgt hiervan de schuld. Maar is dat terecht? Afgelopen week viel mijn oog op de volgende tweet:

We kunnen een rentestijging dus op twee manieren uitleggen. Goed en slecht. Maar toch worden beleggers en de media altijd nerveus als de rente stijgt. Immers:

- Als de rente stijgt, worden obligaties weer interessanter voor beleggers; en

- Een hogere rente betekent dat het duurder wordt voor het bedrijfsleven om te lenen.

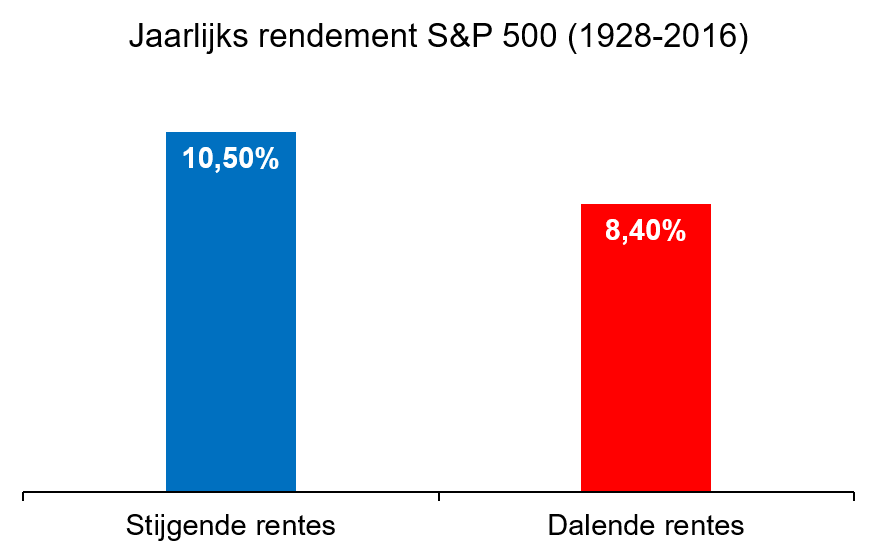

Laten we eens naar de feiten kijken. Onderstaande grafiek geeft een overzicht van het gemiddelde rendement van de S&P 500 index. In kalenderjaren waarin de 10-jaars rente steeg en in kalenderjaren waarin zij daalde.

Huh?

Ja, het ziet er toch echt naar uit dat aandelenbeleggers beter presteren als de rente stijgt.

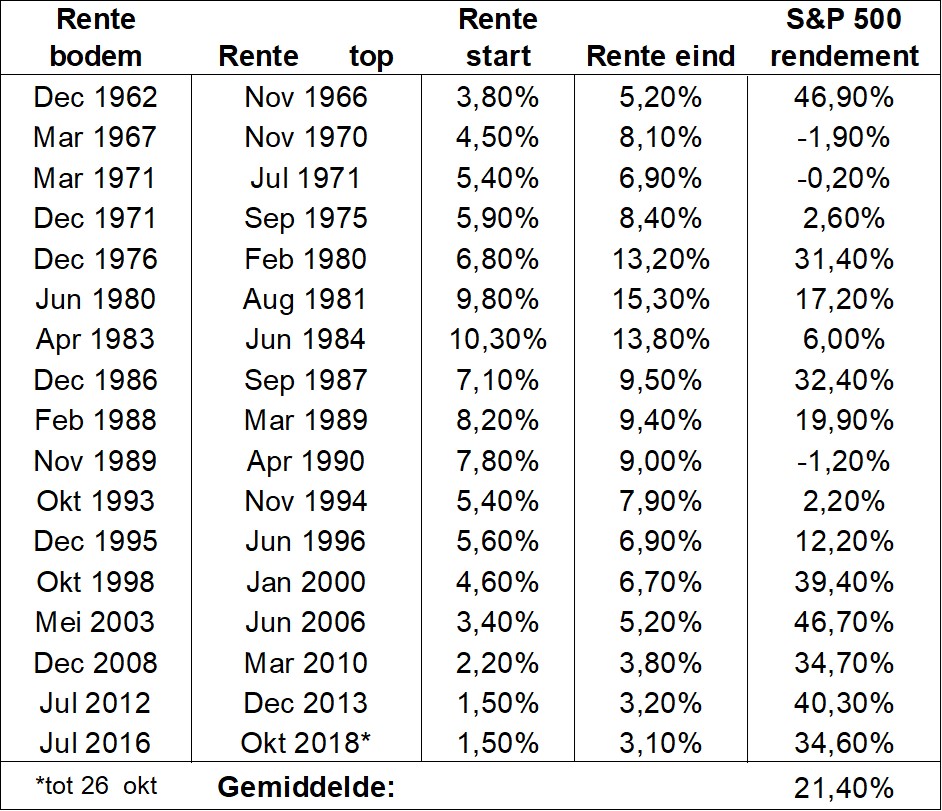

In de onderstaande tabel kijk ik terug op een zeventiental periodes van rentestijgingen sinds 1962. In elk van de gevallen steeg de Amerikaanse 10-jaarsrente met een procent of meer. Slechts drie keer behaalden aandelenbeleggers een negatief rendement. En die verliezen vielen best mee.

Het gemiddelde rendement van de S&P 500 index was zelfs 21,4%. Aandelen zijn dan ook een goede hedge tegen dalende obligatiekoersen.

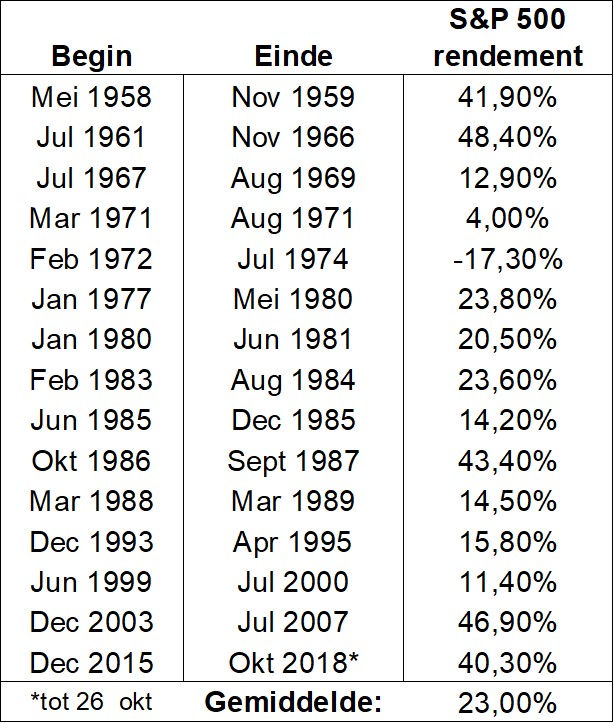

Zijn aandelenkoersen wel kwetsbaar als de FED de korte rente verhoogt?

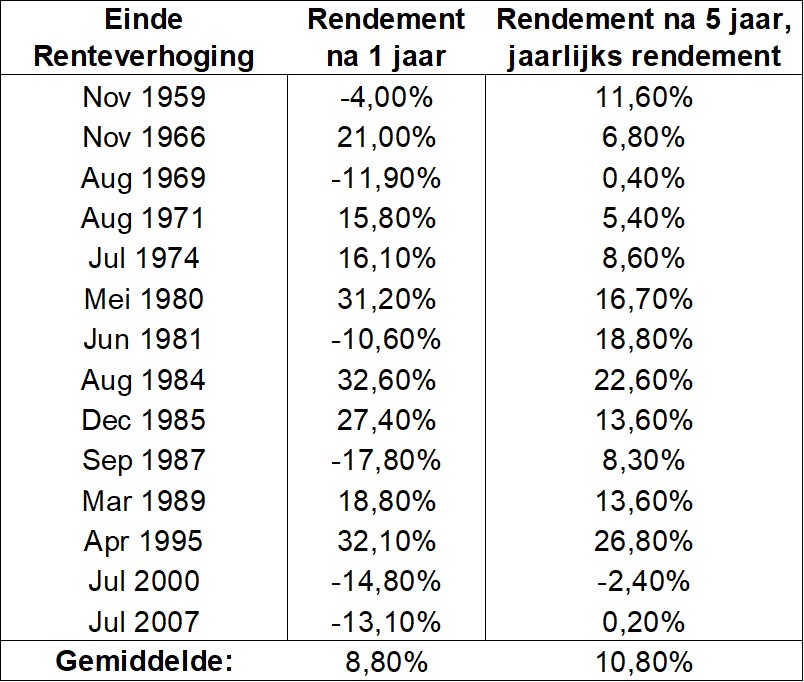

Ook dat valt best mee. De onderstaande tabel toont dit aan. Zij geeft een overzicht van de laatste 15 periodes waarin de FED de korte rente verhoogde. De meest recente cyclus begon in december 2015. Slechts een enkele keer daalden de beurskoersen. Dat was tijdens de inflatoire periode van 1972 tot en met 1974.

Maar ook nu is er geen bewijs dat een stijgende rente slecht is voor aandelenkoersen.

Maar veroorzaakt een stijging van de rente een recessie? Dat kan. Maar dat is zeker geen wetmatigheid zoals u kunt zien in de volgende tabel.

Juli 2000 en juli 2007 vallen uiteraard op. In beide gevallen daalden de beurzen fors nadat de FED haar renteverhogingen staakte. In het eerste geval prikte de hogere rente de internetzeepbel door. En was een recessie het gevolg. In het tweede geval resulteerde de hogere rente in een daling van de huizenprijzen. Met alle gevolgen van dien.

Maar een serie renteverhogingen leidt niet altijd tot het leeglopen van een zeepbel. Soms koelt de economie iets af en blijven de beurskoersen gewoon stijgen.

Leidt inflatie tot lagere aandelenkoersen?

Op de korte termijn heeft inflatie zeer zeker een negatief effect.

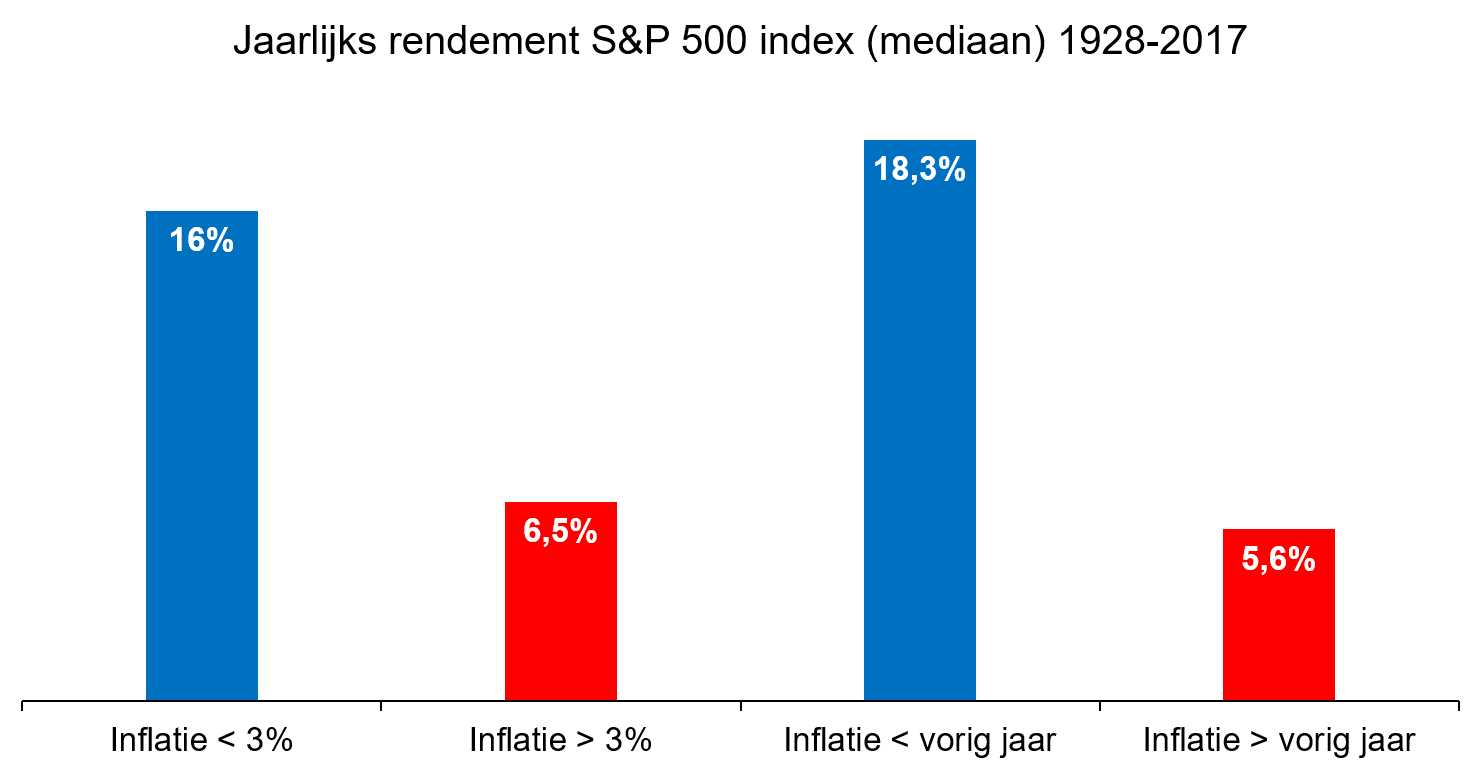

De onderstaande grafiek laat het kortetermijneffect van inflatie op aandelenkoersen zien. In jaren waarin de inflatie hoger was dan 3%[i], presteerden aandelen aanzienlijk slechter dan in alle andere jaren. Ook wanneer de inflatie hoger lag dan het jaar daarvoor, presteerden aandelen minder[ii].

Is de inflatie in de VS momenteel hoger dan 3%? Nee! Op dit moment is de Amerikaanse inflatie 2,3%. Dat is lager dan 3%. Dus dat is goed voor aandelen.

Is de inflatie in de VS op dit moment hoger of lager dan een jaar geleden? Hoger! Vorig jaar om deze tijd was de Amerikaanse inflatie 2,2%. Zij is dus met 0,1 procent gestegen. Maar ja, niet iets om heel ongerust van te worden.

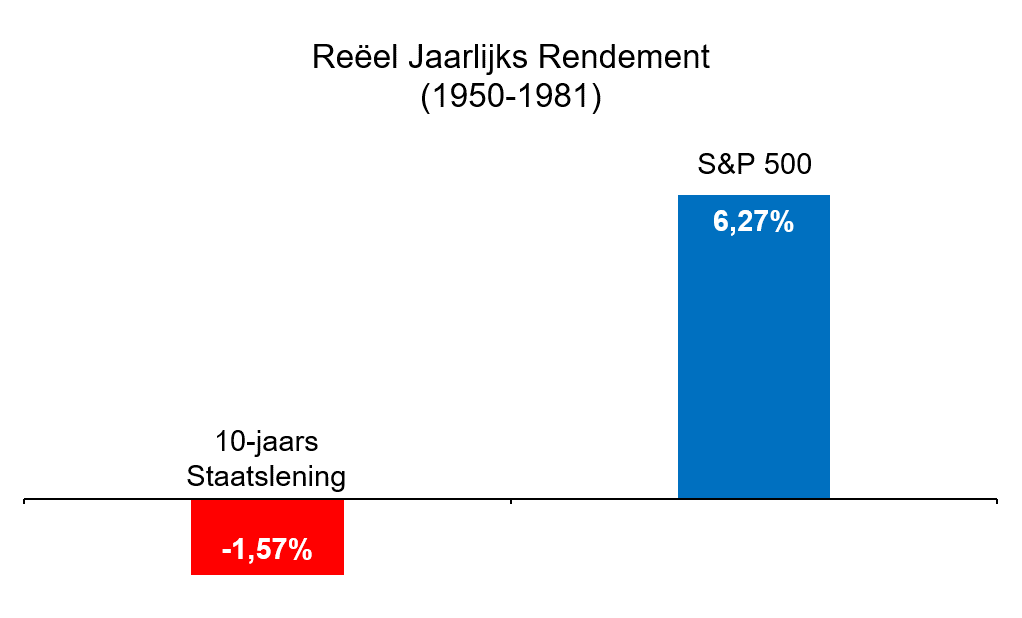

Op de langere termijn lijden de aandelenkoersen niet onder inflatie. Laten we de periode 1950 tot en met 1981 eens als voorbeeld nemen. Dit was een, voor obligatiebeleggers, afschuwelijke periode. Gedurende die 32 jaar liepen de inflatie en de rente gestaag op. Obligatiebeleggers verloren in die periode tot wel 40% aan koopkracht.

Hoe presteerden aandelen van 1950 tot en met 1981? Zij beschermden de koopkracht van de belegger wel. En dat niet alleen. De koopkracht van de belegger nam jaarlijks zelfs met meer dan 6% toe. Kijk maar eens naar de onderstaande grafiek.

Maar waarom corrigeert de beurs dan wel?

Als de beurs daalt, is de stijgende rente vaak de boeman. Maar dat is onterecht. Ik hoop dat u daar inmiddels van overtuigd bent.

Maar waarom corrigeert de beurs dan wel? Het antwoord op die vraag is niet eenvoudig. En het is vaak ook niet zo belangrijk om het antwoord wel te weten. Beleggers kunnen zich maar beter verzoenen met het feit dat beurzen heel vaak corrigeren. En dat is precies de reden waarom aandelen op termijn zo goed renderen.

De volatiliteit op de beurzen zorgt ervoor dat veel beleggers verkopen. Omdat zij zich zorgen maken of zelfs in paniek raken. Beleggers die rustig blijven zitten, profiteren hiervan. Zij begrijpen dat de economie op termijn blijft groeien. En dat de winsten van het bedrijfsleven uiteindelijk meegroeien.

Uiteindelijk zullen de beurzen in de toekomst weer nieuwe recordstanden behalen. We moeten er alleen af en toe even op wachten.

Ik wil afsluiten zoals ik begon. Met wederom een wijze tweet van Morgan Housel:

[i] In 41 procent van alle 12-maands perioden was de Amerikaanse inflatie hoger dan 3%. In 59 procent van de gevallen was zij lager dan 3%.

[ii] In 54 procent van alle gevallen was de Amerikaanse inflatie hoger dan het niveau van 12 maanden eerder. In 46 procent van de gevallen was zij lager dan 12-maanden eerder.