Tien jaar later

“I skate to where the puck is going to be, not to where it has been.”

Wayne Gretzky

Ah, IBS schrijft ook nog een stukje over de financiële crisis van 2008. Mosterd na de maaltijd!

Ja, we begrijpen het. U heeft ze allemaal al gelezen. De verhalen over de val van Lehman, de falende politici en de hebzuchtige bankiers. U wil er het liefst niet meer aan terugdenken. Liever kijkt u vooruit. En hoopt u dat zoiets nooit meer gebeurt.

Toch is het goed dat we even stil staan bij 16 oktober 2008.

Lehman Brothers was al een maand failliet. En politici waren wanhopig bezig de rest van de banken te redden van de ondergang. De economie verkeerde in een recessie. En de beurs bleef maar dalen. De Amerikaanse S&P 500 index stond op 946,43. Ruim 39% onder de top van 9 oktober 2007.

Het was de meest intimiderende periode die ik als belegger ooit heb meegemaakt. The Economist vatte op 27 september 2008 het sentiment nogal pikant als volgt samen:

Maar te midden van alle tumult schreef Warren Buffett op 16 oktober een opiniestuk in de New York Times.

Laten we het eens rustig lezen.

Buy American. I Am.

By Warren E. Buffett, oct 16, 2008 Omaha

The financial world is a mess, both in the United States and abroad. Its problems, moreover, have been leaking into the general economy, and the leaks are now turning into a gusher. In the near term, unemployment will rise, business activity will falter, and headlines will continue to be scary.

So … I’ve been buying American stocks. This is my personal account I’m talking about, in which I previously owned nothing but United States government bonds. (This description leaves aside my Berkshire Hathaway holdings, which are all committed to philanthropy.) If prices keep looking attractive, my non-Berkshire net worth will soon be 100 percent in United States equities.

Why?

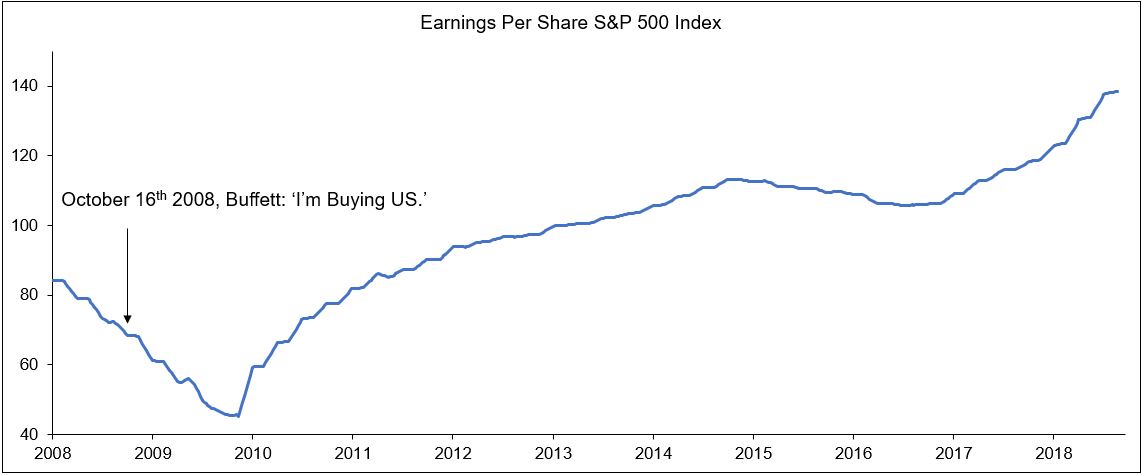

A simple rule dictates my buying: Be fearful when others are greedy and be greedy when others are fearful. And most certainly, fear is now widespread, gripping even seasoned investors. To be sure, investors are right to be wary of highly leveraged entities or businesses in weak competitive positions. But fears regarding the long-term prosperity of the nation’s many sound companies make no sense. These businesses will indeed suffer earnings hiccups, as they always have. But most major companies will be setting new profit records 5, 10 and 20 years from now.

Let me be clear on one point: I can’t predict the short-term movements of the stock market. I haven’t the faintest idea as to whether stocks will be higher or lower a month — or a year — from now. What is likely, however, is that the market will move higher, perhaps substantially so, well before either sentiment or the economy turns up. So, if you wait for the robins, spring will be over.

A little history here: During the Depression, the Dow hit its low, 41, on July 8, 1932. Economic conditions, though, kept deteriorating until Franklin D. Roosevelt took office in March 1933. By that time, the market had already advanced 30 percent. Or think back to the early days of World War II, when things were going badly for the United States in Europe and the Pacific. The market hit bottom in April 1942, well before Allied fortunes turned. Again, in the early 1980s, the time to buy stocks was when inflation raged, and the economy was in the tank. In short, bad news is an investor’s best friend. It lets you buy a slice of America’s future at a marked-down price.

Over the long term, the stock market news will be good. In the 20th century, the United States endured two world wars and other traumatic and expensive military conflicts; the Depression; a dozen or so recessions and financial panics; oil shocks; a flu epidemic; and the resignation of a disgraced president. Yet the Dow rose from 66 to 11,497.

You might think it would have been impossible for an investor to lose money during a century marked by such an extraordinary gain. But some investors did. The hapless ones bought stocks only when they felt comfort in doing so and then proceeded to sell when the headlines made them queasy.

Today people who hold cash equivalents feel comfortable. They shouldn’t. They have opted for a terrible long-term asset, one that pays virtually nothing and is certain to depreciate in value. Indeed, the policies that government will follow in its efforts to alleviate the current crisis will probably prove inflationary and therefore accelerate declines in the real value of cash accounts.

Equities will almost certainly outperform cash over the next decade, probably by a substantial degree. Those investors who cling now to cash are betting they can efficiently time their move away from it later. In waiting for the comfort of good news, they are ignoring Wayne Gretzky’s advice: “I skate to where the puck is going to be, not to where it has been.”

I don’t like to opine on the stock market, and again I emphasize that I have no idea what the market will do in the short term. Nevertheless, I’ll follow the lead of a restaurant that opened in an empty bank building and then advertised: “Put your mouth where your money was.” Today my money and my mouth both say equities.

Tien jaar later

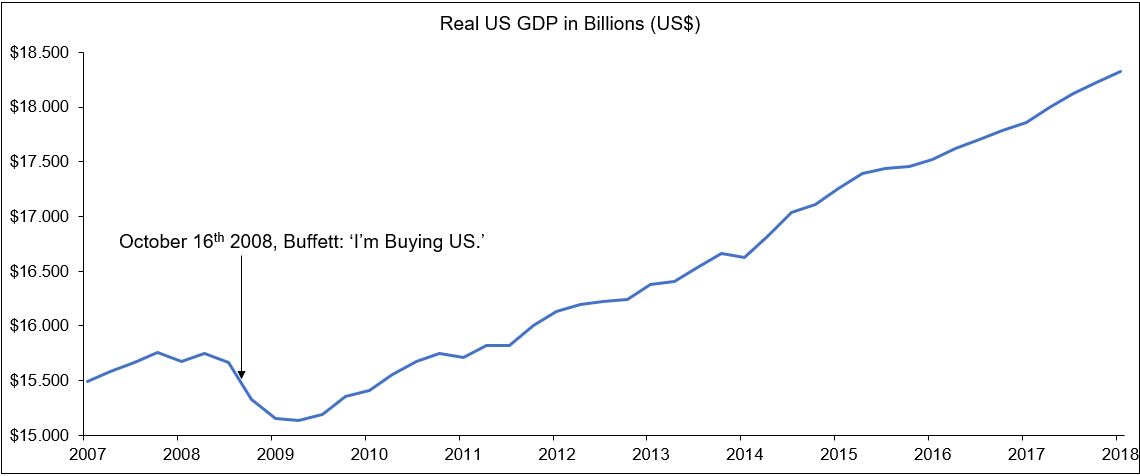

Buffett kreeg gelijk. Tot en met het eerste kwartaal van 2009 verslechterde de Amerikaanse economie. Om daarna aan een forse opmars te beginnen.

De winsten van het bedrijfsleven bleven tot eind 2009 dalen. Echter, ook zij herstelden hierna snel. De winst van Apple vervijfvoudigde in tien jaar tijd tot circa 50 miljard dollar. Gilead Sciences introduceerde een nieuw medicijn dat Hepatitus C geneest. Oh ja en het aantal Microsoft Office gebruikers nam gewoon ieder jaar toe.

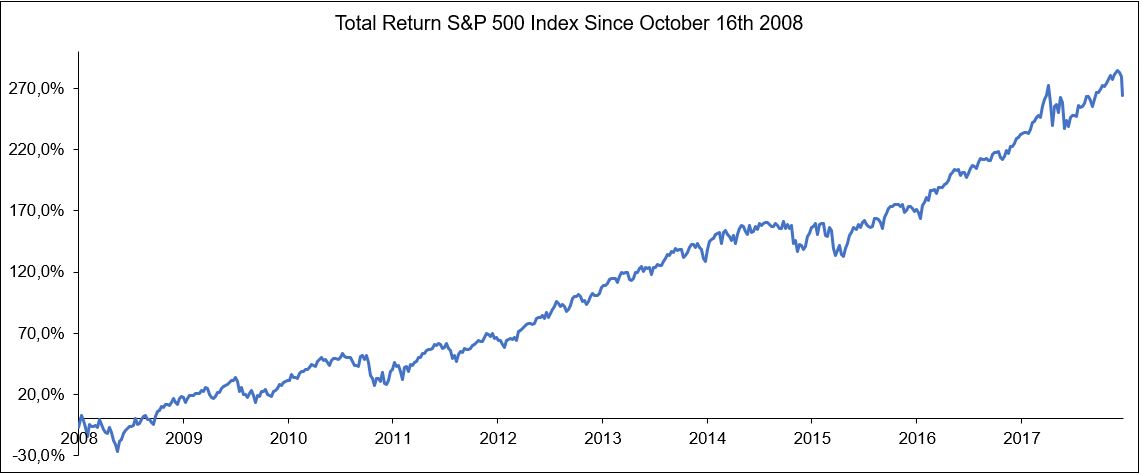

Buffet’s timing was verre van ideaal. Na zijn ingezonden brief daalde de S&P 500 index nog eens 28,5%. Maar nu tien jaar later, koestert hij een rendement van 264% (ruim 13% per jaar).

Hoe onderscheidt een succesvolle belegger zich?

Veel partijen in de financiële industrie trachten elkaar constant vliegen af te vangen. Mijn strategie is beter dan die van jou… De ene partij zweert bij index beleggen. De ander kiest juist voor een actief beleid. En allemaal hebben ze valide argumenten.

Echter, succesvol beleggen is helemaal niet afhankelijk van de gekozen strategie! Maar van het consequent volgen ervan. Juist op die momenten dat het moeilijk is. Als bijvoorbeeld The Economist ‘Oh Fuck!’ roept.

Succesvol beleggen betekent dat we onze emoties de baas zijn. Op die paar momenten in onze beleggingscarrière die er toe doen. Zoals tien jaar geleden.

Is het een wonder dat Warren Buffett zo succesvol is?