Onze overweging voor een onderweging

“Any intelligent fool can make things bigger, more complex, and more violent. It takes a touch of genius — and a lot of courage — to move in the opposite direction.”

Ernst F. Schumacher

Gaat de beurs verder omhoog of krijgen we binnenkort te maken met een forse correctie? De meningen hierover zijn verdeeld. Sommige economen verwachten al in 2019 een recessie. Anderen denken juist dat een recessie nog wel even op zich laat wachten. Zij zien dit spook pas in 2022 verschijnen. Raar, hè?

Die, elkaar tegensprekende, economen hebben allemaal toegang tot dezelfde informatie en feiten. Ze weten allemaal dat de rente in de VS stijgt. Maar ook dat de winsten van het bedrijfsleven oplopen. Ze zijn ervan op de hoogte dat werkloosheid laag is. En dat Trump de rest van de wereld met een handelsoorlog dreigt.

Toch noemen ze zich allemaal experts! Hoe kan het dat zij elkaar tegenspreken, terwijl ze allemaal min of meer dezelfde expertise hebben? Is de ene econoom slimmer dan de andere? Dat kan. Maar is niet erg waarschijnlijk.

Het antwoord op deze vragen ligt verborgen in de vijftiger jaren van de vorige eeuw.

De opmerkelijke observaties van Paul Meehl

In de beleggingswereld kent niemand Paul Meehl. Dat is jammer. Want beleggers kunnen best wat van hem opsteken. Meehl, een klinisch psycholoog, deed in de vijftiger jaren een opmerkelijke observatie. In elk van de 20 klinische studies die hij analyseerde, presteerden simpele algoritmes beter dan getrainde professionals. In 1954 legde hij zijn bevindingen vast in zijn boek Clinical vs. Statistical Prediction: A Theoretical Analysis and a Review of the Evidence.

Een meta-analyse van 136 gepubliceerde studies uit 2000[i] bevestigt de bevindingen van Meehl. De studies omvatten een breed scala aan onderwerpen zoals:

- Studieresultaten

- Advertentieverkopen

- Medische diagnoses

- Faillissementen

- Zelfmoordpogingen

- Tevredenheid in het huwelijk

- Wijnkwaliteit (ja, echt!)

In slechts 6% van alle studies versloegen experts een systematisch beslissingsmodel. De executive summary van de meta-analyse concludeert dan ook dat:

“Superiority for mechanical-prediction techniques was constant, regardless of the judgment task, type of judges, judges’ amounts of experience, or the types of data being combined.”

Waarom presteren deskundigen slechter dan een eenvoudig model?

Omdat zij in hun voorspellingen intelligent willen overkomen. Dat doen ze door complexe problemen met moeilijke oplossingen te beantwoorden. Complexiteit werkt niet in situaties waarin veel factoren aan het werk zijn die elkaar ook nog eens beïnvloeden. Simpele combinaties van factoren presteren nu eenmaal beter. Zij helpen ons te concentreren op wat echt belangrijk is.

Experts zijn bovendien nogal onbetrouwbaar in hun oordeel. In sommige studies werd hen gevraagd om dezelfde informatie twee keer te beoordelen. En wat bleek? Ze gaven vaak afwijkende antwoorden. Hun inconsistentie is waarschijnlijk te wijten aan wat gedragswetenschappers ‘priming’ noemen.

Onze gedachten en handelingen worden ongemerkt door onze omgeving beïnvloed. We beoordelen een situatie nu eenmaal anders als we goed geslapen hebben dan wanneer we de hele nacht wakker hebben gelegen. Of we het nu leuk vinden of niet. Dat zal een systematisch model niet overkomen. Dezelfde input betekent ook dezelfde output.

“Het leven is heel simpel. We maken het alleen voortdurend moeilijk.”

Confucius

De verrassende conclusie van Bain Capital

Maar wat moeten we ons voorstellen bij zo’n systematisch beslissingsmodel? Laten we er eens een voorbeeld bijhalen uit de financiële wereld. In 2011 deed Bain Capital een interne studie naar wat wel en niet werkte in private equity. Zij analyseerden 2.500 deals met een totale waarde van maar liefst 350 miljard dollar. Bain werd volledig verrast door de resultaten.

Bain kwam erachter dat de aankoopprijs van een onderneming cruciaal was. De grens bleek te liggen op zeven keer de operationele winst. Wanneer Bain meer betaalde, daalde de kans op succes aanzienlijk. En dan maakte het niets uit hoe hard zij zich inspanden om van de onderneming een succes te maken.

De 25% goedkoopste deals waren verantwoordelijk voor 60% van het rendement. De duurste 50% van de deals zorgden slechts voor 10% van het rendement. Met andere woorden, alle ingenieuze analyses en financiële modellen presteerden slechter dan een simpel algoritme:

“Koop ondernemingen voor minder dan zeven keer de operationele winst.”

Zijn experts dan overbodig?

Nee, dat is niet zo. Ze zijn juist hartstikke belangrijk. Zonder hen kunnen we ook geen systematische beslissingsmodellen creëren. Zij moeten de input leveren. Laten we maar eens kijken uit welke stappen een goed beslissingsproces bestaat:

- Onderzoek

- Executie

- Evaluatie

Zij kunnen hun toegevoegde waarde vooral aantonen tijdens de eerste en de derde stap. Tijdens de onderzoeksfase is hun input cruciaal. Een goed beslissingsmodel bestaat tenslotte uit rigoureus geteste onderdelen.

Tijdens de tweede fase, de executie, kunnen zij zich beter afzijdig houden. Zij vinden het moeilijk om een systematisch beslissingsmodel te volgen. Het gevaar bestaat dat zij het telkens weer overrulen in hun zoektocht naar exotischere oplossingen. Uiteindelijk bewijzen zij hun waarde weer tijdens het analyseren van de resultaten van het model.

Hoe gaat IBS te werk?

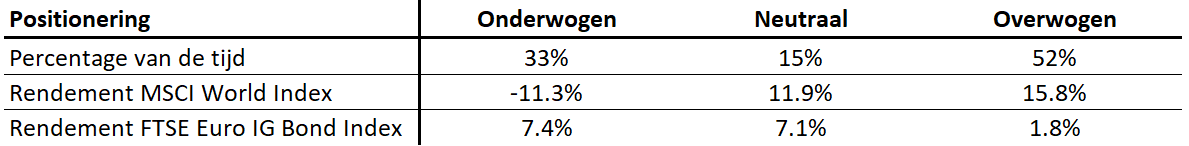

IBS voegt de daad bij het woord. Wij maken gebruik van systematische beslissingsmodellen. Laten we de Tactische Activa Allocatie (TAA) eens als voorbeeld nemen. Wanneer zijn wij overwogen (aandelen), neutraal of onderwogen? Ons model bestaat uit een viertal gelijkgewogen indicatoren.

Ten eerste kijken wij naar de credit spreads. Dit is simpelweg het verschil tussen het rendement op bedrijfsleningen en staatsleningen. Bedrijven dienen een risico-opslag te betalen. Deze risico-opslag fluctueert. Dalende credit spreads betekenen dat het bedrijfsleven makkelijk toegang heeft tot kapitaal en vice versa.

Ten tweede meten wij de trend in de MSCI Wereldaandelenindex. Is de trend omhoog of omlaag? Vervolgens beoordelen wij de macro-economische trend. Accelereert de economische groei of vertraagt zij juist? En tenslotte schatten wij het marktsentiment in. Dat doen we door een index van cyclische aandelen te delen door een index van defensieve aandelen. Stijgt deze ratio, dan is dat positief en vice versa.

Elke indicator heeft een binaire score. Zij is positief of negatief, 0 of 1. Er zijn geen ‘shades of grey.’

De onderstaande tabel geeft de mogelijke scores van ons model weer en de consequenties ervan:

Is IBS momenteel onder- of overwogen in aandelen?

Wij zijn op dit moment onderwogen in aandelen. Drie van de vier indicatoren die wij gebruiken zijn negatief. Vanaf de Brexit in 2016 tot en met april waren wij overwogen. Ons model ging in mei van dit jaar terug naar neutraal.

De volgende grafiek geeft een overzicht van de ‘base rates.’ Dit is het historische rendement op jaarbasis van de aandelen- en obligatie indices in elk van de drie mogelijke allocaties.

Te simpel? Wij denken van niet. Wij volgen slechts het advies van decennia aan onderzoek. De financiële markten zijn te complex om accuraat te voorspellen. Ons systematische beslissingsmodel vereenvoudigt die complexiteit. Zo kunnen wij tijdig inspelen op veranderende omstandigheden. Consequent en emotieloos.

Bij IBS staat risicomanagement altijd aan!

[i] Grove, W., Zald, D., Lebow, B., and B. Nelson, 2000, “Clinical Versus Mechanical Prediction: A Meta-Analysis,” Psychological Assessment 12, p. 19-30.