Column Fondsnieuws – Sunset to Pico

Afgelopen weekend las ik een interessant verhaal dat onze grootste tekortkoming als belegger genadeloos blootlegt. In 1999 kocht een Amerikaan een schilderij van Ed Ruscha (Sunset to Pico) voor een bedrag van 150.000 dollar.

Hij hing het thuis op en vergat het schilderij vervolgens. In 2015, vlak voor zijn pensioen, besloot hij het schilderij te verkopen. Bij Sotheby’s werd het voor 2.300.000 dollar verkocht. Onze Amerikaan behaalde op zijn investering een rendement van 17,42 procent per jaar. Dit prachtige rendement behaalde hij, ondanks het leeglopen van de internetzeepbel, de crisis van 2008 en de eurozone paniek van 2011.

Betekent dit dat beleggen in kunst goede diversicatiemogelijkheden biedt? Niet echt. Onze Amerikaan had het geluk dat hij de ‘koers’ van zijn schilderij niet elke dag kon volgen op een beeldscherm. Hij werd niet iedere dag geconfronteerd met de pieken en dalen in de koers van zijn schilderij. Hij kwam dus niet in de verleiding om te vroeg winst te nemen of in paniek te verkopen. Dit bleek een groot voordeel omdat kunst in hoge mate gecorreleerd is met de stand van zaken in de economie en het wel en wee van de beurs.

We kunnen daarvan een goede inschatting maken door de koers van het aandeel Sotheby’s te analyseren. Van een piek van 46,75 dollar in 1999 daalde het aandeel Sotheby’s met ruim 85 procent naar 6,49 dollar in maart 2003. Sotheby’s deed dit nog eens dunnetje over door van 2007 tot en met maart 2009 met bijna 89 procent in koers te dalen. Gedurende de zeven maanden van april 2011 tot en met november 2011 daalde de koers nog eens met ruim 50 procent.

Het voordeel van een belegging, waarvan de koers niet iedere seconde van de dag beschikbaar is, is enorm. Onze Amerikaan zou nooit 17 jaar lang een aandeel in een beursgenoteerd bedrijf hebben aangehouden.

Amazon

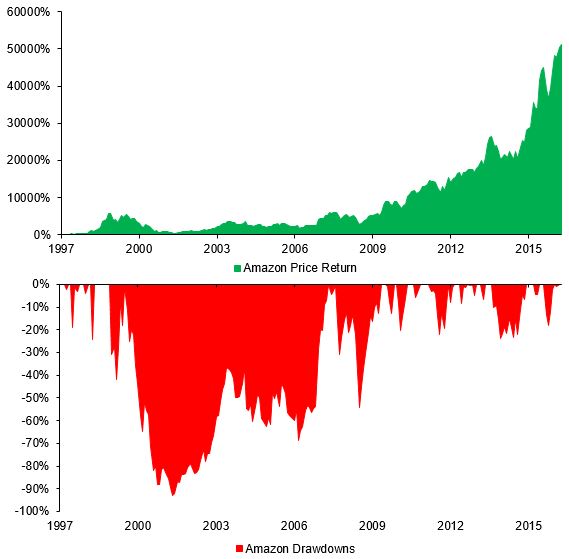

Laten we de koers van het aandeel Amazon er eens bijhalen. Vanaf de beursintroductie in 1997 tot en met 31 augustus 2016 behaalde het aandeel een koerswinst van ruim 51.000 procent, oftewel 38 procent per jaar. Onderstaande grafiek laat echter de soms gruwlijke koerscorrecties van het aandeel zien. De correctie van 95 procent tijdens het leeglopen van de internetzeepbel was hiervan het dieptepunt. Er zijn weinig beleggers die de mentale hardheid hebben om deze emotionele achtbaan uit te zitten. Sommigen nemen veel te vroeg winst, anderen verkopen tijdens correcties in paniek en weer anderen verkopen het uit frustratie, wanneer het aandeel eens een paar jaar niet van z’n plaats komt.

Het grote voordeel van niet-beursgenoteerde investeringen, zoals kunst en onroerend goed, is dat de koersontwikkelingen niet op elk moment van de dag te volgen zijn. Zij dwingen de belegger tot een langetermijnvisie. Met diversificatie heeft het echter weinig te maken. Een gediversifieerde portefeuille bestaat uit beleggingen, waarvan de onderlinge correlatie laag tot zelfs negatief is.

Het voorbeeld van Amazon maakt bovendien duidelijk dat volatiliteit en risico twee verschillende onderwerpen zijn. Volatiliteit biedt beleggers de mogelijkheid goedkoop te kopen. Risico is de kans op permanente schade aan het vermogen, doordat de belegger te veel betaalt (valuation risk) voor een investering, zijn investering financiert met geleend geld (financial risk) of de kwaliteit van zijn investering verslechtert (business risk).