Beurscorrecties, deel 2

“There are certain things that cannot be adequately explained to a virgin either by words or pictures. Not can any description I might offer here ever approximate what it feels like to lose a chunk of money that you used to own.”Fred Schwed (Where Are the Customers’ Yachts)

Het nieuwe jaar is voor aandelenbeleggers slecht begonnen. Op de morgen van de eerste handelsdag van het nieuwe jaar werden we tijdens ons ontbijt al getrakteerd op een daling van de Chinese beurs van maar liefst 7%. Op dit moment (14 januari) is de Chinese beurs al met 15% gedaald. De Wereldindex daalde dit jaar met iets meer dan 7%. Naast de Chinese beurs worden de tegenvallende economische groei in de VS en de dalende olieprijs genoemd als veroorzakers van de huidige correctie.

Wat moeten we doen?

Waarom corrigeren aandelenbeurzen eigenlijk?

Dankzij beurscorrecties leveren aandelen een hoger rendement op dan obligaties en uw spaarrekening. Dit klinkt onlogisch, maar stelt u zich maar eens voor dat aandelenkoersen nooit zouden dalen en elk jaar trouw met 9% zouden oplopen. Wat zou het gevolg zijn?

Geen mens zou in zo’n wereld sparen of in obligaties beleggen. Waarom zou je ook, als beleggen in aandelen je een stabiel rendement van 9% oplevert?

Koersen van aandelen zouden net zolang oplopen totdat ze net als een spaarrekening of een obligatiebelegging geen rendement meer zouden opleveren. Maar dan, ‘priced for perfection’, zouden zij alsnog instorten bij de eerste tekenen van de problemen waar we in de echte wereld nu eenmaal mee te maken hebben: een lagere economische groei, faillissementen, blunderende Chinese politici, onrust in het Midden-Oosten, dalende grondstoffenprijzen en de vogelgriep.

Met andere woorden, als aandelenkoersen nooit zouden corrigeren, zouden ze zo duur zijn dat ze alsnog zouden dalen. De geschiedenis van de beurs is bezaaid met beurscorrecties. Volatiliteit is de prijs die we als beleggers dienen te betalen voor het hogere rendement op aandelen. De Amerikaanse beurs is in de helft van alle jaren sinds 1950 met 10% of meer gedaald. In de meeste jaren waren deze correcties niet meer zichtbaar in het uiteindelijke jaarresultaat.

We moeten met correcties leren leven wanneer we de ambitie hebben om te profiteren van het hoge rendement op aandelen.

In de woorden van Wharton professor, Jeremy Siegel:

“Volatility scares enough people out of the market to generate superior returns for those who stay in.”

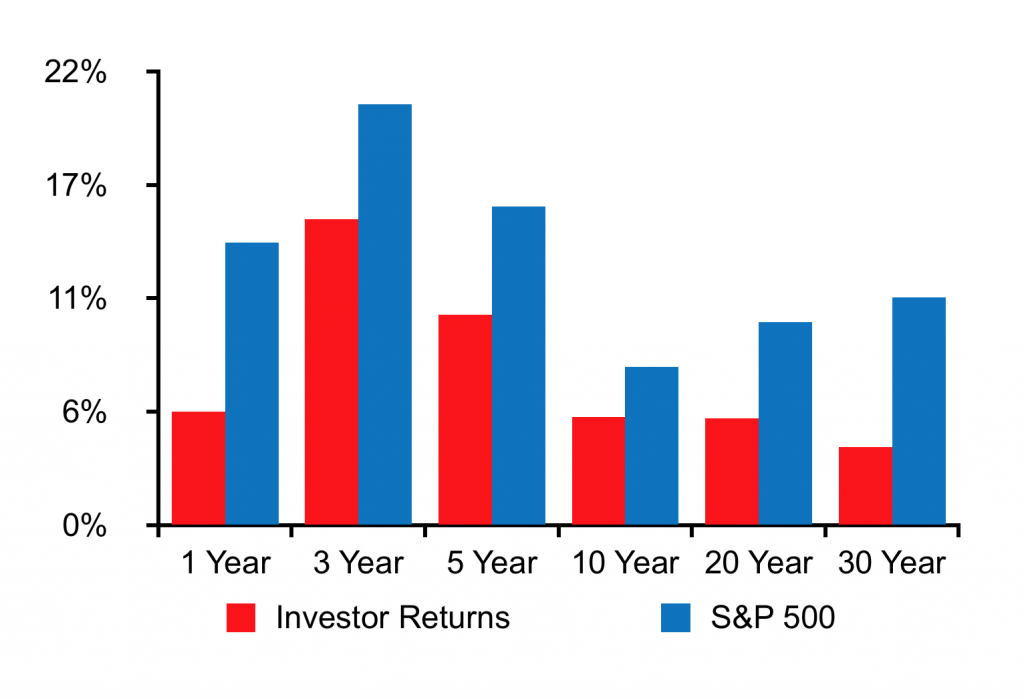

Om dit laatste punt te illustreren dienen we slechts het meest recente onderzoek van DALBAR op tafel te leggen. DALBAR onderzoekt jaarlijks het verschil tussen het rendement van de Amerikaanse S&P 500 Index en het daadwerkelijke rendement van aandelenbeleggers.

Onderstaande grafiek laat zien dat gedurende periodes van één jaar tot en met 30 jaar de S&P 500 een jaarlijks rendement behaalde dat fors hoger was dan wat beleggers gedurende dezelfde periode realiseerden. Een deel van het verschil wordt verklaard door de kosten die beleggen nu eenmaal met zich meebrengt. Het leeuwendeel van het verschil wordt echter verklaard door het feit dat beleggers zich vaak door volatiliteit uit aandelen laten jagen. Voordat zij het vertrouwen hadden herwonnen om weer in te stappen, stond de index vaak alweer fors hoger.

Weten andere beleggers meer dan ik?

Het is verleidelijk om te denken, “oeps, veel beleggers zijn in paniek en verkopen. Weten zij iets dat ik niet weet?”

Absoluut niet!

Beurskoersen reflecteren slechts de prijs waarop de laatste transactie tot stand kwam. Het is niet de reflectie van wat de meeste beleggers doen. De meerderheid zit stil en doet niets. Zijn Chinese aandelen relevant voor wat er in de wereld gebeurt? Neen!

Dacht u soms dat pensioenfondsen op dit moment aandelen aan het verkopen waren? Natuurlijk niet! Zij wachten af en kopen aan het eind van het kwartaal bij als hun aandelenallocatie onder een bepaald percentage is gedaald.

In beurscorrecties onderscheiden de succesvolle beleggers zich van de kudde. De meeste beleggers nemen, abusievelijk, aan dat het lange-termijn rendement wordt bepaald door stijgende beurzen. Dat is niet waar!, Een goed lange-termijn rendement wordt juist bepaald door het voorkomen van verkeerde beslissingen in dalende beurzen.

Geen enkele belegger zal zich bij voorbaat voornemen dat, “als de beurs met 20% daalt, raak ik in paniek en verkoop ik al mijn aandelen.” Ze zullen zich eerder voornemen om bij te kopen, omdat een daling van 20% een goede koopgelegenheid is. Dit is de correcte houding. Maar de praktijk is vaak anders.

Warren Buffett gaf beleggers ooit het volgende advies:

“Be greedy when others are fearful.”

Wanneer beleggers zich voornemen om een daling van 20% als een goede koopgelegenheid te zien, gaan zij er niet vanuit dat zijzelf ‘fearful’ zijn. Echter, sommige beleggers dienen per definitie ‘fearful’ te zijn, omdat anders de beurs niet zou corrigeren.

Stress is de vijand!

In ons blog ‘De lange termijn’ van 10 december schreven wij reeds dat beursdalingen stress veroorzaken. Stress zorgt ervoor dat beleggers hun lange-termijn plannen uit het oog verliezen. Stress kan worden aangewakkerd door de volgende drie oorzaken:

- Het gevoel dat men de controle verliest over een situatie;

- Een gebrek aan de mogelijkheid om stoom af te blazen; en

- Het gevoel dat een situatie verslechtert.

Beleggers reageren op stress door zich te focussen op de korte termijn (tunnelvisie). Zij weten dat beursdalingen uit het verleden een uitstekend instapmoment boden, maar schieten alleen al bij de gedachte aan een volgende correctie in de stress.

Deze korte-termijn focus houdt verband met het fenomeen dat ‘myopic loss aversion’ wordt genoemd. ‘Myopia’ betekent bijziendheid en verwijst in deze context naar een gebrek aan overzicht. ‘Loss aversion’ verwijst naar het feit dat we een verlies twee tot tweeëneenhalf keer zo erg vinden als een winst van dezelfde omvang. Loss aversion neemt ook nog eens toe wanneer we al verliezen geleden hebben.

Wanneer we stress en loss aversion combineren, gebeurt het volgende met een belegger:

- De beursdaling veroorzaakt stress;

- Zijn beleggingshorizon wordt korter;

- Hij kijkt vaker naar de stand van z’n portefeuille;

- Hij ziet meer en meer verliezen;

- Loss aversion treedt in en hij ziet nog meer af; en

- Hij verkoopt.

Conclusie: advies van het front

Lange-termijn beleggen is het gemakkelijkst wanneer de koersen stijgen. We dienen ons er echter van bewust te zijn dat aandelen niet kunnen stijgen zonder af en toe te corrigeren. Zij zouden anders zo duur worden dat ze geen positief rendement meer op zouden kunnen leveren. Correcties zijn dan ook simpelweg de aard van het beestje. Daarom zijn aandelen riskanter dan een spaarrekening!

Correcties voelen zeer oncomfortabel, maar uw lange-termijn rendement hangt wel voor een groot deel af van het vermijden van verkeerde beslissingen tijdens deze periodes.

In zijn boek over de inval bij Osama Bin Laden “No Easy Day” schrijft Navy SEAL, Mark Owen, het volgende:

“One of the key lessons learned early on in a SEAL’s career was the ability to be comfortable being uncomfortable. Being cold, wet, hungry and tired is a normal part of the process. Rather than trying to avoid it, they learn to deal with it.”

Napoleon doet ook een duit in het zakje door een militair genie als volgt te omschrijven:

“The man who can do the average thing when all those around him are going crazy.”

Beleggen is precies hetzelfde. Je hoeft geen genie te zijn om een goed rendement te behalen. Je moet alleen niet in paniek raken wanneer iedereen om je heen in paniek raakt.

Wij hebben momenteel onze portefeuilles defensiever ingericht dan normaal en verwachten dat wij over enige tijd gebruik kunnen maken van de lagere koersen om aandelen bij te kopen