Scheer jij wel eens iedereen over één kam?

We nemen je graag mee in opmerkelijke onderwerpen die wij het vorige kwartaal in private markets zijn tegengekomen.

Stel je ziet een profvoetballer op televisie die ruzie maakt met de verslaggever.

Je denkt dan al snel, die voetballers zijn allemaal vervelende mannetjes, die het contact met de werkelijkheid kwijt zijn.

Maar dit is onzin! Je hebt net alle voetballers over één kam geschoren, terwijl er genoeg ideale schoonzonen rondlopen in het Nederlands elftal.

De Financial Times schrijft dat “Private equity managers in de problemen komen door de hogere rente, omdat ze veel schuldfinanciering gebruiken”i.

Maar wacht eens even…

Worden hier niet meerdere strategieën over één kam geschoren?

Waarom kun je niet alle private equity strategieën over één kam scheren?

Sommige private equity managers gebruiken veel schuld, anderen gebruiken juist weinig schuld of helemaal niet.

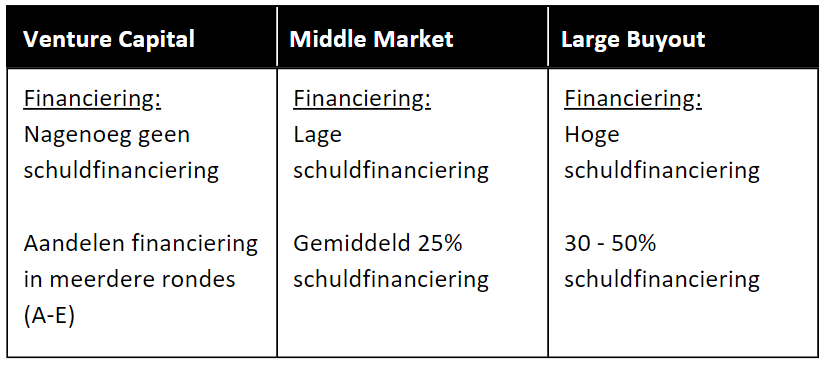

In ons eerste kwartaalverslag van 2023 schreven we over de verschillende strategieën in private equityii: Venture Capital, Middle Market Growth en Large Buyout.

Wanneer de Financial Times over private equity schrijft, hebben zij het voornamelijk over Large Buyout managers.

Large Buyout managers gebruiken veel meer schuld dan private equity managers in de Middle Market of in Venture Capital.

Hieronder zie je de verschillen in schuldfinanciering per segment.

Wij kiezen bij onze private equity investeringen voor de Middle Market.

Hierin zitten middelgrote bedrijven, die winstgevend zijn, snel groeien en kleinere concurrenten kunnen overnemen.

De private equity manager is hier van meerwaarde door deze bedrijven te helpen met het uitbreiden naar andere landen en het verhogen van de winstgevendheid.

Wij zijn van mening dat de rol van private equity manager hier het beste tot zijn recht komt.

Heb je nóg een voorbeeld van over één kam scheren?

Het Financieel Dagblad schrijft dat “De invloed van de hogere rente op de kosten van duurzame energie groot is”iii. Het artikel gaat over windparken op zee.

Maar wacht eens even, de meeste windparken staan toch op land en niet op zee?

Je kunt je voorstellen dat het duurder is om een windpark op zee te bouwen, dan op land.

De kosten om alle onderdelen over zee te verschepen en op zee in elkaar te zetten zijn hoger dan op landiv. Daar komt bij dat het onderhoud op zee ook duurder is.

Vandaar dat een stijging in de rente de dunnere marges van windparken op zee harder raakt dan die van de windparken op het vaste land.

De infrastructuur managers waar wij mee samenwerken hebben geen investeringen in windparken op zee.

Zij hebben de voorkeur voor windparken op land, waar het rendement op het geïnvesteerd kapitaal hoger ligt.

Daarnaast gaan deze investeringen meestal samen met de bouw van een megabatterij.

Zo’n batterij kan energie opslaan als het hard waait en er een groot aanbod aan elektriciteit is.

Vervolgens kan de batterij energie terug leveren als het niet waait en er veel behoefte aan elektriciteit is.

Deze vorm van energieopslag is niet alleen goed voor je rendement, maar draagt ook positief bij aan de klimaattransitie, door duurzame energie te leveren wanneer dit het meeste nodig is.

Hieronder zie je één van de megabatterij investeringen van SUSI Partners in SchotlandV. SUSI is één van de managers in onze infrastructuur fondsen.

–

i Financial Times – Private equity: higher rates start to pummel dealmakers – 1 november 2023

ii IBS Private Markets Investment Q1 2023 Kwartaalverslag

iii Financieel Dagblad – Windparkensector krijgt nieuwe tik met hogere afschrijving Ørsted – 1 november 2023

iv CBS – Hernieuwbare energie in Nederland – oktober 2023

v SUSI Partners – Susi partners takes into operation one of scotland’s largest battery storage sites