Kijk kritisch naar de vooraf ingevulde aangifte inkomstenbelasting!

Als u uw aangifte inkomstenbelasting doet middels de vooraf ingevulde aangifte inkomstenbelasting, dan is het goed om daar met een kritische blik naar te kijken. Vanaf 1 januari 2017 wordt namelijk het forfaitaire rendement op een andere manier berekend dan voorheen. U kunt door een paar eenvoudige aanpassingen mogelijk een aardig bedrag besparen.

Vertrouwen is goed, maar controle is beter

De Belastingdienst heeft sinds 2017 een prettige service voor de belastingbetalers: de vooraf ingevulde belastingaangifte inkomstenbelasting (ook wel VIA genoemd). Deze hulp wordt door particulieren als zeer aangenaam beschouwd, want voorheen moesten alle gegevens door hen zelf worden opgezocht en ingevuld. Is daarmee het invullen van uw aangifte inkomstenbelasting een kwestie van een druk op de knop? Helaas niet.

Wat moet u concreet doen?

Tenzij u uitstel aanvraagt en krijgt, moet u de VIA over 2017 (die vanaf 1 maart 2018 beschikbaar is), vóór 1 mei aanstaande inleveren. U moet de ingevulde gegevens op haar juistheid en volledigheid checken en zo nodig aanpassen: u bent volgens de wet namelijk zelf verantwoordelijk voor de uiteindelijk ingediende aangifte.

Als u een fiscale partner heeft (dat heeft u in ieder geval als u bent gehuwd, een geregistreerd partnerschap bent aangegaan en vaak ook als u samenwoont), dan raad ik u ook aan te kijken of de toerekening van de “vrij te verdelen inkomensbestanddelen” optimaal is.

Wat zijn de vrij te verdelen inkomensbestanddelen? U kunt hierbij wat betreft box 1 denken aan: het saldo van de inkomsten van de eigen woning (dat is het eigenwoningforfait verminderd met de hypotheekrente) en de aftrekbare giften. Het is slim om deze uitgaven niet toe te rekenen aan de partner die de uitgaven heeft gedaan, maar aan de partner die belast wordt tegen het hoogste tarief in box 1. Bijvoorbeeld bij de partner wiens belastbaar inkomen wordt belast tegen 52% en niet bij degene die wordt belast tegen 40,80%. Dat bespaart zo maar weer ruim 11% aan belasting over die uitgaven!

Daarnaast zijn vrij te verdelen de vermogensbestanddelen van box 3. Vanaf de aangifte inkomstenbelasting 2017 is het verstandig om aan deze toedeling meer tijd te besteden dan voorheen. Het belastingtarief van box 3 is vanaf 1 januari 2017 namelijk progressief geworden in plaats van vast.

Vanaf 2017 drie schijven

Van 2001 tot 1 januari 2017 werd het belastbare vermogen (dat is het vermogen verminderd met de belastingvrije som) verondersteld een rendement van 4% op te leveren. Dit forfaitaire rendement werd vervolgens belast met een tarief van 30%. Het belastbare vermogen werd dus belast tegen een tarief van 1,2%.

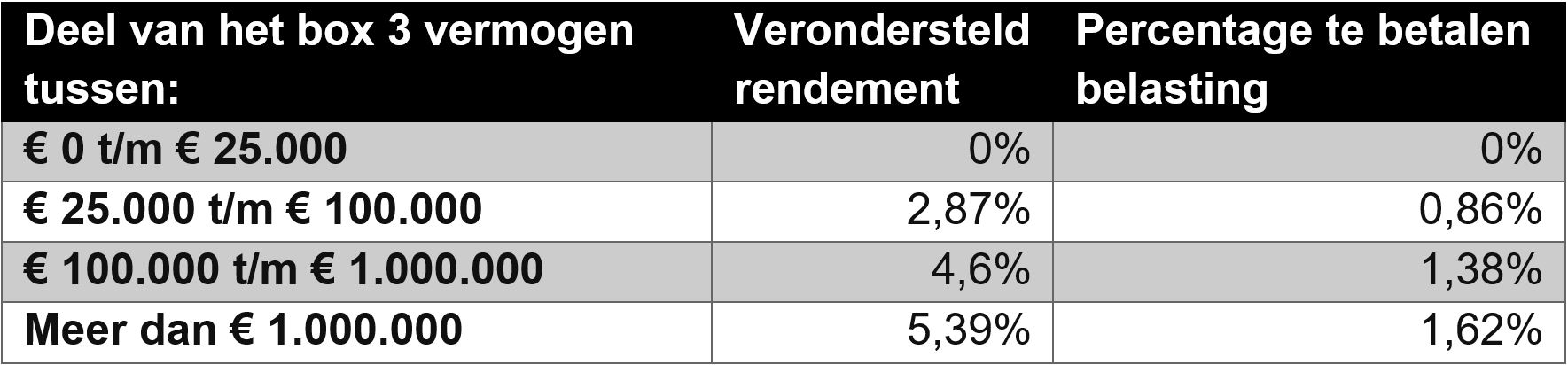

Vanaf 1 januari 2017 wordt het forfaitaire rendement op een andere manier berekend. We hebben te maken met 3 schijven om het forfaitaire rendement te berekenen. Daarbij is het uitgangspunt: hoe groter uw vermogen, hoe hoger het forfaitaire percentage. De wetgever gaat er namelijk vanuit dat u bij een hoger vermogen een hoger rendement behaalt. Bij iedere volgende schijf wordt daarom een hoger percentage gehanteerd om tot het fictieve rendement te komen.

De tabel aan de hand waarvan uw rendement (per belastingplichtige) wordt berekend ziet er als volgt uit.

Dit schijventarief geldt per belastingplichtige. Zoals u kunt zien, betaalt u pas belasting als u de drempel van € 25.000 (het heffingsvrije vermogen) overschrijdt. Als u een fiscaal partner heeft, kunt u het vermogen willekeurig tussen u en uw partner verdelen; ongeacht aan wie dit box 3 vermogen juridisch toebehoort. Door slim te verdelen, wordt het totale vermogen tegen een gemiddeld lager tarief belast. Op die manier vermindert u de gezamenlijke box 3 heffing.

Rekenvoorbeeld

Stel u bent gehuwd onder het opmaken van huwelijkse voorwaarden, inhoudende een ijskoude uitsluiting. U hebt een gezamenlijk box 3 vermogen van € 1.850.000. Daarvan is juridisch € 50.000 van uw partner en de rest is van u. In uw VIA staat het bedrag van € 1.800.000 vermeld. Het bedrag van € 50.000 vindt u terug in de aangifte van uw partner. Als u niets doet, moet u € 26.003 aan belasting over het box 3 vermogen betalen en uw partner € 215. Samen dus € 26.218. Als u nu gaat schuiven en in uw beider aangifte € 925.000 vermeldt, dan betaalt u ieder een bedrag ad € 12.032.

Samenvattend: door in de aangifte van uw partner € 900.000 meer aan te geven, is het gezamenlijk verschuldigde bedrag € 24.064. Dat is dus ruim € 2.154 minder. Ik vind dit bedrag de moeite waard om deze kleine inspanning te doen. U bent daarmee richting de Belastingdienst klaar. Uiteraard kunt u daarna nog onderling het door uw partner te veel betaalde belastingbedrag verrekenen.

Conclusie? De VIA is prettig, maar vereist wel controle en eventuele optimalisatie!